한국투자증권은 29일 한화오션(042660)에 대해 오는 2025년 상선 부문의 수익성 개선이 예상되고, 새로운 군함에 대한 건조, 미 해군 함정의 MRO(운영,유지,보수)에도 나서는 등 특수선 분야에서도 두각을 나타낼 것이라며 투자의견 ‘매수’를 유지하고, 목표주가는 4만4000원으로 상향했다. 한화오션의 전일 종가는 3만6000원이다.

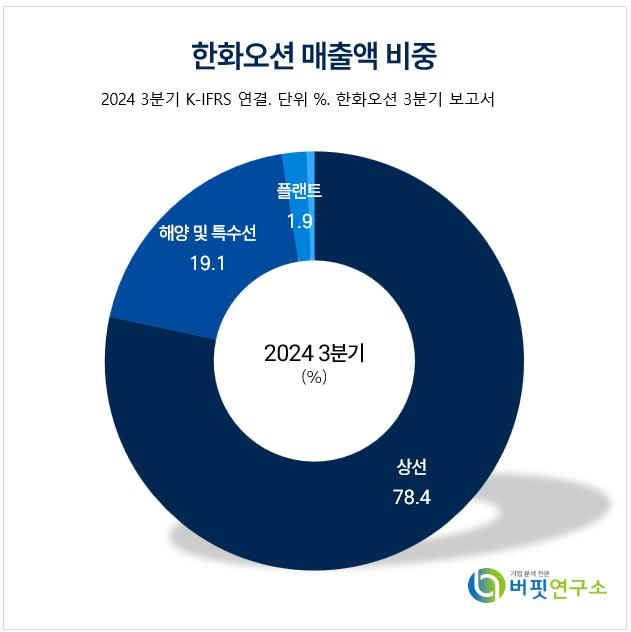

한화오션 매출액 비중. [자료=한화오션 3분기 보고서]

한화오션 매출액 비중. [자료=한화오션 3분기 보고서]

강경태 한국투자증권 연구원은 "한화오션은 오는 2025년 연결 매출액 11조 2474억원(전년대비 +7.1%), 영업이익은 6946억원(전년대비 +290.6%)를 기록할 것"이라고 언급했다. 이에 대해 "상선 부문의 수익성이 크게 개선될 전망"이라고 평가했다. 그는 "2024년부로 한화오션의 선행,후행 공정이 대부분 안정화됐고, 인도가 지연된 호선들에 대한 충담금을 충분히 반영해두었다"며 "LNG 운반선 비중이 높은 건조 호선 물량이 안정적으로 진행될 예정"이라고 밝혔다.

강 연구원은 특수선 부문의 실적 성장세에도 주목했다. 그는 "오는 2025년에는 성장률 17.4%를 기록할 것"이라고 추측했다. 그는 "2025년에 진수를 앞둔 장보고 III Batch-II 1번함을 비롯해, 2026년에 진수 예정인 장보고 III Batch-II 2번함, FFX Batch-III 5번함 건조가 본격적으로 시작될 예정"이라며 기대감을 보였다. 또 미국 해군 함정 MRO(운영,유지,보수)에도 나서며 매출이 발생할 것"이라고 덧붙였다.

한화오션은 종합 조선·해양 전문회사로 상선, 해양 및 특수선, 기타 사업(에너지, 서비스업 등)의 사업 부문을 가지고 있다.

한화오션 매출액 및 영업이익률 추이. [이미지=버핏연구소]

한화오션 매출액 및 영업이익률 추이. [이미지=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>