[버핏연구소= 문성준 기자] 신영증권은 28일 아모레퍼시픽(090430)에 대해 핵심 채널의 어려운 업황이 이어지고 있어 보수적 접근이 유효하다며 투자의견 「매수」를 유지하고 목표주가를 27만원에서 23만원으로 하향했다. 이날 오전 9시 36분 아모레퍼시픽의 주가는 18만2500원이다.

신영증권 신수연 연구원은 “2분기 시장 기대치가 높았으나 아시야 지역 수익성 하락으로 컨센서스(시장 기대치)를 하회하며 실적 부진 우려로 아모레퍼시픽의 주가가 5월 말을 기점으로 우하향했다”며 “코로나19 재확산과 경쟁심화 등으로 어려운 업황에도 올해 비용 효율화를 통해 실적 턴어라운드를 지속하는 아모레퍼시픽의 세 가지 리스크(위험) 요인과 기회요인을 따져보고자 한다”고 설명했다.

첫번째 리스크 요인은 “애매모호한 주가 수준으로 전일 종가 기준 선행PER(주가수익비율)은 31.80배 수준으로 지난 5년간 선행PER 최저 수준이 20.20배 수준이었음을 감안하면 아직 주가가 바닥을 쳤다고 하기에 이른 감이 있다”며 “3분기 영업이익 컨센서스인 1000억원 수준에서 추가적인 컨센서스 하향 조정에 따른 부담이 있다”고 전망했다.

두번째 요인은 “디지털을 제외한 주요 판매채널의 부진이 지속되고 있다”며 “3분기에도 전통채널의 부진 지속, 면세점 성장 둔화, 중국 이니스프리 매장 폐점 등으로 강한 실적 턴어라운드를 달성하기 어려운 환경이 이어질 것”이라고 예측했다.

세번째로는 “중국 내 판매 경쟁 심화로 마케팅 부담이 높아지고 수익성 수준이 점차 낮아지고 있다”며 “중저가 브랜드는 마케팅 투자에 따른 매출 성과가 고가 브랜드 대비 낮아 영업이익 변동성이 크다”고 평가했다.

이어 “아모레퍼시픽의 기회요인으로는 먼저 과거 대비 디지털 채널로 판매 채널이 재편되며 판매채널∙브랜드 믹스가 개선되고 있다”며 “오프라인 채널 구조조정을 통해 수익성이 개선되고 중국에서 지난해 4분기 설화수가 이니스프리 매출을 역전해 럭셔리 브랜드 매출확대 전략의 성과를 확인했다”고 언급했다.

신 연구원은 “두번째 기회요인은 올해와 내년 디지털 채널 중심의 매출액 성장과 수익성 개선으로 실적 회복이 유효하다는 것”이라며 “해외 실적은 내년에, 면세점 실적은 2023년에 2019년 수준의 매출을 회복할 것”으로 추정했다.

마지막으로 “코스비전의 종속회사 편입과 에스트라 흡수합병에 따라 비유기적 성장이 가능하다”며 “두 법인의 내년 매출액 및 영업이익 기여는 각각 2000억원과 90억원 이상이 될 것”이라고 내다봤다.

아모레퍼시픽은 화장품의 제조 및 판매 사업을 영위하고 있다.

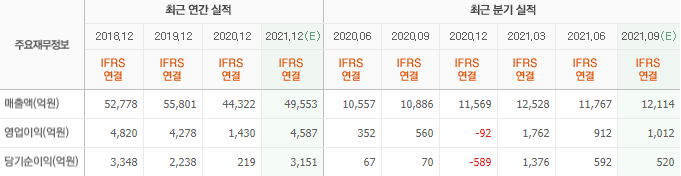

아모레퍼시픽의 최근 실적. [이미지=네이버 증권]

a854123@buffetlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>