코스피 시가총액 2위 SK하이닉스(대표이사 박정호 곽노정)가 지난해 '반도체 쇼크'로 역대급 적자를 기록했지만, 주가는 오히려 정반대 흐름을 보여 배경에 관심이 쏠리고 있다.

SK하이닉스는 지난 2013년부터 10여년 동안 꾸준히 연간 흑자를 기록해 왔으나 지난해에는 영업손실 7조7303억원을 기록했다. 지난해 4분기 흑자 전환에 성공하고도 연간 기준으로는 '실적 쇼크'였다. 그러나 SK하이닉스는 반도체 기술력으로 부진을 만회하고 주가 상승의 동력을 찾았다.

◆ SK하이닉스, 역대급 적자 불구하고 '엔비디아 테마주' 묶이며 신고가↑

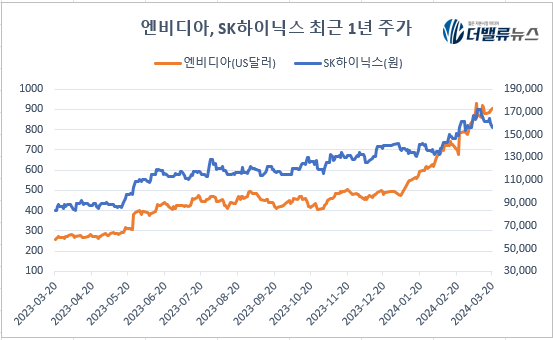

SK하이닉스 주가는 지난해부터 가파른 상승세를 이어왔다. 지난해 연초 7만3100원까지 떨어졌던 주가는 올해 3월 21일 종가 기준 17만원까지 약 132%(2.3배) 상승했다. 이처럼 SK하이닉스는 적자 실적과는 상반되게 연이어 신고가를 기록하며 국내외 투자자들의 관심을 한 몸에 받고 있다.

이와 같은 SK하이닉스의 주가 상승 중심에는 미국 반도체 기업 엔비디아(NVDIA)가 있다. 엔비디아는 기존 D램 제품에 비해 데이터 처리 속도를 획기적으로 향상시킨 고부가, 고성능 메모리 반도체 시장에서 독보적인 기술력을 갖추고 있어, 현재 전 세계의 변화와 혁신을 주도하고 있는 기업으로 평가받는다.

챗GPT 등 생성형 AI의 등장으로 산업 전반에 퍼진 AI 물결은 지난해 엔비디아에 엄청난 실적을 안겼다. 지난해 4분기 기준 매출은 전년동기 대비 265%, 영업이익은 563% 상승했으며, 향후 AI 적용처가 확대됨에 따라 계속해서 성장할 전망이다.

SK하이닉스, 엔비디아 최근 1년 주가흐름. [이미지=더밸류뉴스] SK하이닉스는 엔비디아의 AI 반도체에 들어가는 차세대 고대역폭메모리(HBM)를 공급하며 덩달아 수혜를 입고 있다. 최근 양사의 1년 주가흐름을 살펴봤을 때, 엔비디아가 상승하면 SK하이닉스도 덩달아 상승하는 모습을 보이고 있다.

SK하이닉스, 엔비디아 최근 1년 주가흐름. [이미지=더밸류뉴스] SK하이닉스는 엔비디아의 AI 반도체에 들어가는 차세대 고대역폭메모리(HBM)를 공급하며 덩달아 수혜를 입고 있다. 최근 양사의 1년 주가흐름을 살펴봤을 때, 엔비디아가 상승하면 SK하이닉스도 덩달아 상승하는 모습을 보이고 있다.

최근 주식시장에서는 SK하이닉스뿐만 아니라 슈퍼 마이크로 컴퓨터(SMCI), MU(마이크론), 삼성전자 등이 주요 엔비디아 공급처로 꼽혀 마치 '엔비디아 테마주'로 묶인 듯한 상승세를 이어가고 있다.

◆지난해 'HBM3' 독점 공급...90% 이상 점유율

차세대 HBM 공급 경쟁에 불이 붙었다. 글로벌 D램(DRAM) 시장 점유율 1·2위를 다투던 삼성전자와 SK하이닉스는 SK하이닉스의 엔비디아 HBM3 공급으로 순위가 정해지는 모양새다. 점유율 3위인 미국 마이크론 역시 뒤늦게 HBM 사업에 뛰어들어 미약한 점유율을 보이고 있지만, 최근 적극적인 행보를 보이며 경쟁자로 부상했다.

AI 반도체에 대한 폭발적인 수요는 지난해 D램 시장 점유율에도 변동을 가져왔다. 지난해 1분기 24.7%였던 SK하이닉스 D램의 시장 점유율은 4분기 31.7%로 7% 상승했다. 최근 10년간 상위 3개 기업의 점유율 변동이 없었던 점을 감안하면 엄청난 변화다.

하지만 이는 시작에 불과하다. 지난 18일 시장조사업체 트렌드포스에 따르면 지난해 518억달러였던 글로벌 D램 전체 매출은 올해 842억달러까지 증가할 전망이다. 또 전체 매출에서 HBM 매출이 차지하는 비중은 8.4%에서 20.1%로 큰 폭 상승할 거로 예상된다.

SK하이닉스는 지난 2022년 4분기 업계 최초로 4세대 'HBM3'의 양산을 시작하고 엔비디아와 독점 공급 계약을 맺었다. 사진은 SK하이닉스와 엔비디아의 로고. [이미지=SK하이닉스 엔비디아]

SK하이닉스는 지난 2022년 4분기 업계 최초로 4세대 'HBM3'의 양산을 시작하고 엔비디아와 독점 공급 계약을 맺었다. 사진은 SK하이닉스와 엔비디아의 로고. [이미지=SK하이닉스 엔비디아]

SK하이닉스는 지난 2022년 4분기 업계 최초로 4세대 'HBM3'의 양산을 시작하고 엔비디아와 독점 공급 계약을 맺었다. 이에 지난해 반도체 시장에서 HBM3 제품의 90% 이상 점유율을 기록했다. (마이크론은 4세대 HBM3 경쟁에 뛰어들지 않은 상태였다.)

SK하이닉스 HBM3 공급 경쟁력은 수율(양품 비율)이다. 증권가에서는 삼성전자의 HBM3 생산 수율을 10~20%, SK하이닉스의 수율을 60~70%로 보고 있다. 그러나 삼성전자가 AMD의 MI300 시리즈 인증을 받아 본격적으로 생산 및 유통을 늘림에 따라 SK하이닉스와의 시장 점유율 격차를 좁힐 것으로 보인다.

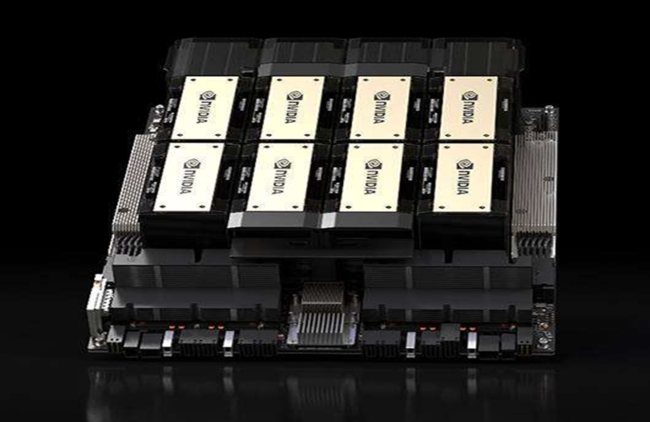

업계에서는 사실상 엔비디아가 AI 반도체 시장을 독점하고 있기 때문에 엔비디아의 선택을 받는 기업이 HBM 시장에서 높은 점유율을 차지할 가능성이 크다고 판단한다. 엔비디아는 올해 2분기 출시되는 GPU 'H200'에 이어 블랙웰 'B200' 출시를 예고하며 HBM 고도화를 지속할 방침이다.

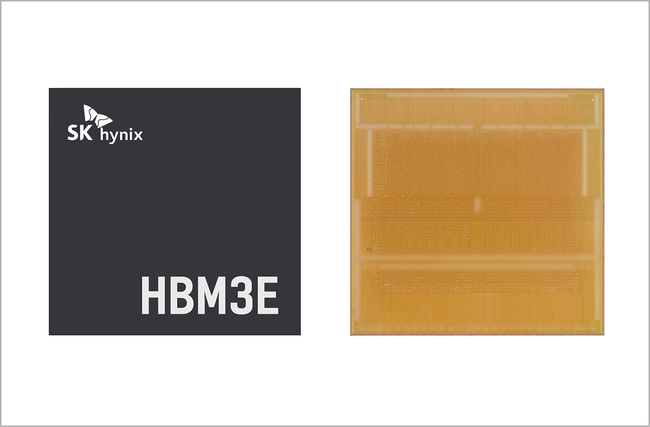

올해는 4세대 HBM3에 이어 5세대 'HBM3E' 수주 경쟁이 예상된다. HBM3 뒤 알파벳 ‘E’는 기존 제품을 개선한 확장(Extended) 버전이란 뜻으로, HBM은 성능개선에 따라 1세대(HBM)·2세대(HBM2)·3세대(HBM2E)·4세대(HBM3)·5세대(HBM3E) 순으로 진화했다. 현재 시장에서는 3세대 HBM2E과 4세대 HBM3 등을 주로 사용하고 있다.

엔비디아가 올해 2분기 출시 예정인 'NVIDIA H200 Tensor 코어 GPU'. [사진=NVDIA]

엔비디아가 올해 2분기 출시 예정인 'NVIDIA H200 Tensor 코어 GPU'. [사진=NVDIA]

◆ 엔비디아가 택할 5세대 'HBM3E'...SK하이닉스 HBM3E 3월말 최초 공급 시작

상위 3사는 모두 상반기 내 HBM3E 출하를 앞두고 있어 엔비디아의 선택이 어느 곳으로 쏠릴지 관심이 집중되고 있다. 양산과 공급 계획을 먼저 밝힌 곳은 마이크론이다. 마이크론은 지난달 26일(현지 시각) '24GB 8단 HBM3E'를 양산해 엔비디아가 2분기 출시하는 H200 탑재용으로 공급한다고 발표한 바 있다.

지난 20일(현지 시각)에는 회계연도 2024년 2분기(미국기준 12~2월) 실적 공개와 함께 5세대 HBM 공급 성과를 가장 먼저 가시화하기도 했다. 마이크론은 “지난 2분기 HBM3E에서 매출이 발생하기 시작했다"며 "엔비디아 AI 가속기의 일부”라고 설명했다. 이어 "올해 회계연도에 HBM 제품으로 수억 달러의 매출을 기대하고 있으며, 이미 2025년 HBM 생산량 대부분의 판매 계약이 끝났다"고 밝혔다.

다만 마이크론이 이번 공개한 HBM3E 공급이 대규모 물량은 아닌 것으로 분석돼 '최초' 타이틀을 얻기에는 부적합하다는 분석이 잇따르고 있다. 올해 마이크론의 HBM 생산량은 연말 기준 2만장이 예상된다. SK하이닉스와 삼성전자의 12~13만장 생산 계획에 비해 한참 못 미치는 규모다.

SK하이닉스의 '24GB HBM3E 8단'. [이미지=SK하이닉스]

SK하이닉스의 '24GB HBM3E 8단'. [이미지=SK하이닉스]

SK하이닉스는 지난 19일 '24GB HBM3E 8단' 제품을 대량 양산해 3월 말부터 공급을 시작한다고 밝혔다. 이에 따라 진정한 '최초' 타이틀은 SK하이닉스가 차지할 것으로 보인다. SK하이닉스는 19일 '24GB HBM3E 8단' 제품을 대량 양산해 3월 말부터 공급을 시작한다고 밝혔다.

SK하이닉스와 마이크론이 서로 최초 타이틀을 놓고 경쟁하는 가운데, 삼성전자는 기술력으로 승부수를 띄웠다. D램 칩을 12단까지 적층해 업계 최대 용량인 '36GB HBM3E 12단'를 구현, 올해 상반기 양산 계획을 밝혔다. 삼성전자의 HBM3E는 기존 HBM3 8단 제품 대비 성능과 용량 모두 50% 이상 향상됐다.

지난 19일(현지 시각) 엔비디아 연례 개발자 콘퍼런스 'GTC 2024'에서 엔비디아의 최고경영자(CEO) 젠슨 황은 삼성전자의 HBM 사용 가능성을 내비쳤다. 그는 삼성전자의 HBM을 사용하고 있냐는 질문에 “아직 사용하고 있지 않다”며 “현재 테스트하고 있으며 기대가 크다”고 답했다.

이날 젠슨 황 CEO의 발언으로 삼성전자의 주가는 5.63% 상승했다. 반면 경쟁사인 SK하이닉스는 2.31% 하락하며 상반된 모습을 보였다. 올해 3사의 엔비디아 HBM 수주 여부가 실적과 주가에 큰 영향을 미칠 거로 예상되면서 경쟁은 더 치열해질 전망이다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>