메리츠증권이 6일 NAVER(035420)에 대해 신규 수수료 정책 효과 및 커머스 부문의 성장 가능성을 긍정적으로 평가하며 투자의견 ‘매수’를 유지, 목표주가를 30만원으로 평가했다. NAVER의 전일 종가는 20만7500원이다.

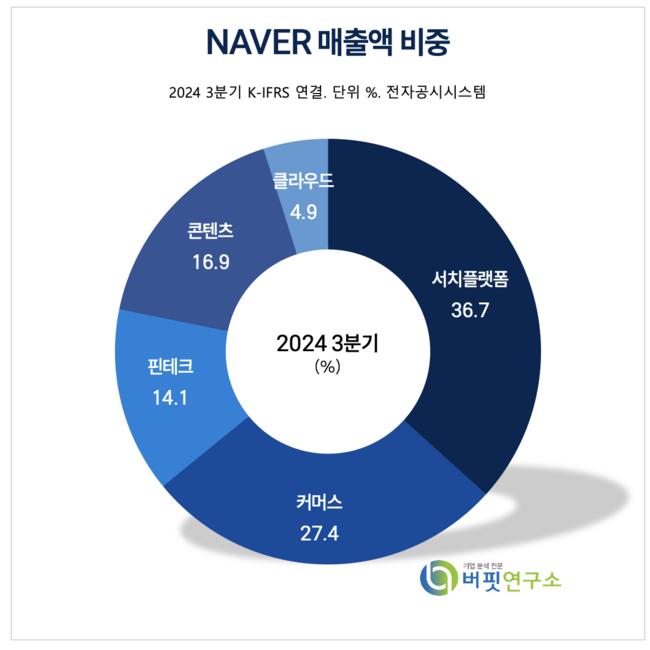

NAVER 매출액 비중 [자료=NAVER 3분기 보고서]

NAVER 매출액 비중 [자료=NAVER 3분기 보고서]

이효진 메리츠증권 연구원은 “오는 12일 AI 기반 별도 쇼핑앱 ‘네이버 플러스 스토어’가 공식 출시, 17일부터 본격적인 마케팅을 시작할 예정”이라며 “함께 발표된 신규 수수료 정책이 관심을 끌고 있다”고 밝혔다.

이 연구원은 “핵심적인 변화는 스마트스토어 내 비(非)브랜드 스토어 수수료가 1% 인상, 기존에 2%의 수수료가 부과되었던 브랜드패키지솔루션 혜택을 셀러들이 추가 비용 없이 이용할 수 있도록 조정된 것”이라며 “새로운 수수료 정책은 오는 6월부터 적용될 예정이며, 이에 따른 하반기 매출 증대 효과는 약 1350억원으로 추정된다”고 분석했다.

또, “2026년 연결 매출 성장률은 신규 서비스 도입에 따라 1%p 추가 상승할 것으로 보인다”고 덧붙였다.

다만 그는 “올해는 이 중 절반 이상을 마케팅 및 소비자 효용 증대(무료배송·반품 등)에 활용할 계획, 온전한 이익 효과는 2026년 이후 기대할 수 있다”며 “티메프 사태 이후 상위 사업자 중심으로 시장 점유율이 재편되며 스마트스토어 성장률이 두 자릿수로 올라선 것으로 추정된다”고 설명했다.

이 연구원은 “NAVER는 경쟁사 대비 가장 단점으로 평가받는 배송 시차 단축을 위해 ‘도착보장’ 서비스를 활성화할 수 있는 플랫폼을 준비 중”이라며 “이는 소비자 만족도를 높여 거래액 성장을 가속화하는 데 기여할 것”이라고 분석했다.

이어 “AI 기반 커머스의 고도화는 더욱 적극적으로 매출 전환에 기여할 전망이며, 높은 커머스 전환율을 고려할 때 올해 해당 부문의 성장은 여전히 기대할 만하다”고 평가했다.

NAVER는 국내 1위 인터넷 검색 포털 ‘네이버’ 서비스를 기반으로 광고, 커머스, 핀테크 사업을 영위하고 있으며, 국내 최대 규모의 인터넷 데이터 센터(IDC)를 보유한 기업이다.

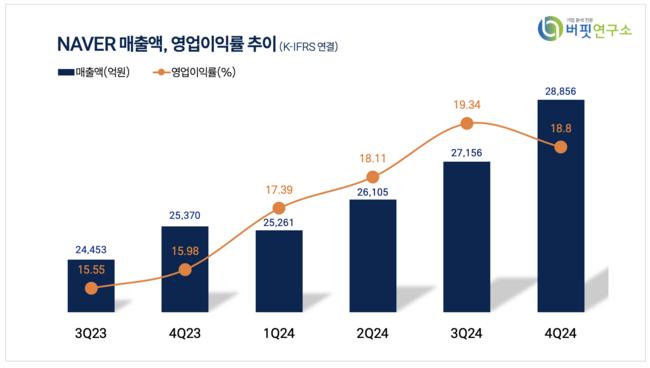

NAVER 최근 분기별 매출액 및 영업이익률 추이. [자료= 버핏연구소]

NAVER 최근 분기별 매출액 및 영업이익률 추이. [자료= 버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>