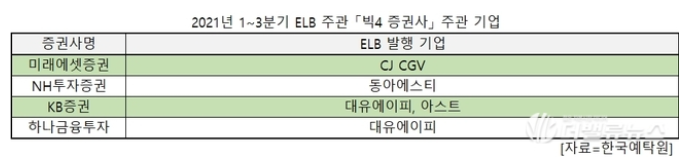

미래에셋증권, 1~3Q 'ELB주관' 1위...2위 NH투자증권

- 1위 미래에셋, CJ CGV CB(전환사채) 3000억 단독 주관

- KB증권, 인수수수료율 1위(1.85%)

----------------------------------------------------------------------------------------

미래에셋증권(대표이사 최현만)이 올해 1~3분기 'ELB(Equity Linked Bond. 주식연계채권) 주관' 1위를 기록했다.

기업분석전문 버핏연구소 조사에 따르면 미래에셋증권의 올해 1~3분기 ELB주관 인수수수료는 35억원으로 1위를 기록했다. 이어 NH투자증권(005940)(18억원), KB증권(5억원) 하나금융투자(3억원) 순이다.

ELB란 글자 그대로 주식으로의 전환 조건이 부여된 채권을 말하며, CB(전환사채), BW(신주인수권부사채), EB(교환사채)가 여기에 해당한다. 'ELB주관'이란 ELB를 발행하려는 기업을 대상으로 증권사가 ELB 발행 과정에 필요한 공모금리, 공모금액 등에 관한 서비스를 제공하는 것을 말한다. ELB주관의 대가로 받는 인수수수료는 증권사의 수익모델의 하나이다.

◆1위 미래에셋, CJ CGV 'CB 3,000억' 주관 빅딜

미래에셋증권은 멀티플렉스(영화관) 사업을 영위하는 CJ CGV(대표이사 허민회)의 CB 3000억원 발행의 대표주관 1건으로 올해 1~3분기 ELB 주관 1위를 기록했다. 인수수료 는 35억원이었다.

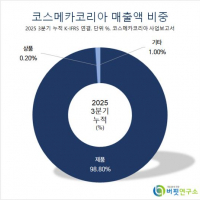

CJ CGV가 지난 6월 발행한 이번 CB의 정식명칭은 '제32회 무기명식 이권부 무보증 후순위 전환사채(CB)'이다. 코로나19 쇼크로 경영이 불안정한 상태에서 일반적인 채권(bond) 발행으로는 수요자 모집이 어려워지자 주식 전환 조건이 부여된 CB를 발행한 것으로 보인다. 표면 이자율 1.00% (norminal rate. 발행기관이 채권 보유자에게 지급하기로 한 이자율)로 CJ CGV가 경영 불안정 상태인 점을 감안하면 양호한 금리로 CB를 발행했다는 평가를 받고 있다.

미래에셋증권은 대표주관사로 공모금액 3000억원 가운데 2000억원(66.7%)을 인수했고, 이어 하이투자증권과 신영증권이 각각 700억원(23.3%), 300억원(10.0%)을 인수했다.

미래에셋증권이 이번 CJ CGV의 CB발행 주관으로 벌어 들인 35억원은 지난 9월 'IPO대어' 현대중공업 상장 주관을 맡아 벌어 들인 20억원보다 많다.

◆2위 'NH투자증권'...KB증권 3위, 하나금투 4위

2위 NH투자증권(대표이사 정영채)은 지난 8월 동아에스티(대표이사 한종현)의 CB 1000억원 공모를 맡아 인수수수료 18억원을 벌었다. NH투자증권은 동아에스티 CB 1000억원을 단독으로 전액인수했다.

동아에스티는 신규 시설투자를 비롯한 운영자금 조달을 목적으로 '제8회 무기명식 이권부 무보증 전환사채(CB)'를 발행했다. 지주사 동아쏘시오홀딩스(대표이사 정재훈)가 이번 동아에스티 CB 주주배정 청약에 100%(주식 233만주. 233억원) 참여하면서 지주사(동아쏘시오홀딩스) 자금이 사업회사(동아에스티)로 옮겨지는 셈이 됐다.

3위 KB증권(대표이사 박정림 김성현)은 자동차 부품사 대유에이피(대표이사 이석근) CB 공모를 맡아 인수수수료 3억원(인수금액 120억원)을 벌었다. 또, 아스트의 BW 공모를 주관하면서 인수수수료 2억원을 벌었다. 대유에이피는 멕시코 법인 공장 매입과 1차 설비증설, 경기 성남연구소 건축 비용, 양산금형 제작비용, 원부자재 구매 등의 운영자금 조달을 목적으로 BW를 발행했다

4위 하나금융투자(대표이사 이은형)는 KB증권과 함께 대유에이피 CB 공모의 공동 대표주관을 맡아 인수수수료 3억원(인수금액 180억원)을 벌었다.

◆KB증권, 인수수수료율 1위(1.85%)...평균 인수수수료율 1.77%

CB, BW, EB는 수년전만 해도 기업이 채권 발행만으로는 인수자 모집에 어려움을 겪을 경우의 대안으로 인기를 끌었다. 다시 말해 채권에 부여된 이자 지급만으로는 인수자가 매력을 느끼지 못할 경우 주식 전환이라는 프리미엄을 부여한 것이 ELB이다.

그렇지만 최근들어 ELB의 중심이 상환전환우선주(RCPS), 후순위채, 신종자본증권(영구채권)으로 옮겨가는 추세를 보이고 있다.

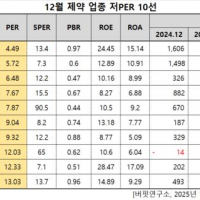

1~3분기 ELB주관 인수수수료 총액은 61억원, 총 인수금액은 3450억원, 총 인수건수는 5건이었다. ELB주관 1건당 평균 인수수수료는 15억원, 평균인수금액은 863억원이었다. 이를 바탕으로 계산해보면 국내 증권사의 평균 ELB주관 인수수수료율은 1.77%였다. 미래에셋증권, 하나금융투자의 인수수수료율은 평균수수료율에 미치지 못했다. 이번 ELB 실적 집계는 인수수수료를 기준으로 했다.