[버핏연구소=신현숙 기자] 최근 증권사에서 발표된 종목 가운데 더블유게임즈(192080)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

25일 금융정보업체 와이즈리포트에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 더블유게임즈의 목표주가 괴리율이 57.5%로 가장 높았다. 지난 24일 하나금융투자의 황승택 애널리스트는 더블유게임즈의 목표주가를 12만원으로 제시하며 전일 종가(5만1000원) 대비 57.5%의 괴리율을 기록했다.

더블유게임즈가 목표주가 괴리율 1위를 기록한 가운데 CJ프레시웨이(051500)(49.6%), 다산네트웍스(039560)(40.93%), 삼성물산(028260)(40.88%) 등의 순이었다.

괴리율이란 증권사 애널리스트가 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 예를 들어, 애널리스트가 목표주가를 1만원이라 했을 때, 현재 주가가 5000원이라면 주가 괴리율은 50%가 된다. 보통 증권사의 목표 주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 평가한다.

24일 하나금융투자의 황승택 애널리스트는 "더블유게임즈 3분기 실적은 매출액이 1301억원으로 전분기대비 0.2%, 전년동기대비 5.5% 증가했으며 영업이익은 각각 6.6%, 4.1% 감소해 예상을 소폭 하회했다"며 "’더블유카지노(DUC)’ 매출이 전분기대비 2.6% 감소하며 매출성장 둔화 원인이 되었으나, ‘더블다운카지노(DDC)’는 비수기에도 ‘메가벅스’의 확장효과 등에 힘입어 전분기대비 1.8%, 전년동기대비 7.2% 증가해 견조한 모습을 기록했다"고 평가했다.

이어 "’포트녹스’ 실적성장이 인상적인데 3분기에도 전분기대비 44% 증가한 15억원의 매출을 달성했고 올해 분기별 평균 51% 증가세를 기록중인만큼 향후 실적기여도를 높여갈 것"이라며 "마케팅비용이 전분기대비 16.8% 증가하며 이익감소의 원인이 되었으나 4분기 적극적인 반영에도 올해 매출액대비 13.1% 수준에 그칠 것으로 보여 지난해(13.8%) 대비 개선되어 효율성 제고가 지속될 것"이라고 분석했다.

그는 "3분기 지출된 마케팅비용의 효과와 더불어 계절적인 성수기인 4분기 매출 성장세는 견조한 모습을 기록할 것"이라며 "4분기는 3분기에 투자된 마케팅 비용의 성과가 반영될 것으로 예상되며, ‘할로윈’(10월), ‘추수감사절’(11월), ‘크리스마스’(12월) 등 다양한 이벤트가 진행되는 성수기기 때문에 다양한 이벤트를 통해 결제액 증가를 노릴 수 있을 것"이라고 설명했다.

또 "4분기 매출은 3분기대비 6.3% 증가한 1383억원일 것"이라며 "마케팅비용 집행을 공격적으로 반영했을 때 영업이익은 전분기대비 11.5% 증가한 420억원을 기록할 것으로 기대되며 비용효율성 제고가 가시화될 경우 이익은 예상을 상회할 것"이라고 전망했다.

더블유게임즈는 온라인 게임 및 개발서비스를 영위하고 있다.

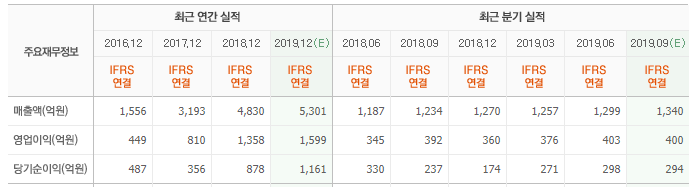

더블유게임즈 최근 실적. [사진=네이버 증권]

shs@buffettlab.co.kr

[관심종목]

192080: 더블유게임즈, 051500: CJ프레시웨이, 039560: 다산네트웍스, 028260: 삼성물산, 064760: 티씨케이, 031430: 신세계인터내셔날

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>