[버핏 연구소=이아현 기자] 하이투자증권은 31일 제일기획(030000)에 대해 올해 2분기 시장기대치를 하회하는 실적을 기록했지만 하반기 디지털 마케팅 수요 증가로 영업이익 성장이 기대된다며 투자의견 「매수」와 목표주가 2만6000원을 유지했다. 이날 오전 9시 14분 제일기획의 현재 주가는 1만9700원이다.

하이투자의 김민정 애널리스트는 “제일기획의 올해 2분기 영업총이익, 영업이익은 각각 2631억원(YoY -14.6%), 538억원(YoY -22.5%)을 기록했다”며 “연결 자회사 영업총이익은 1878억원(YoY -16.3%)으로 비중이 높은 유럽 시장이 신종 코로나 바이러스 감염증(코로나19) 타격을 입어 연결 자회사의 실적도 부진했다”고 밝혔다.

또한 “판관비 효율화에도 영업총이익 부진에 따른 인건비 부담이 증가해 수익성 역시 하락했다”며 “다만 총 인력이 전분기대비 407명 감소해 인건비가 탑라인 감소에 맞춰 탄력적으로 축소됐다”고 설명했다.

그는 “하반기 영업총이익은 전년동기대비 5.3% 감소하고 영업이익은 13.3% 증가할 것”이라며 “삼성전자 등 계열 광고는 ATL(매스미디어 광고), BTL(옥외광고)에서 축소된 마케팅비를 디지털로 전환하고 있어 광고 물량 타격은 제한적이며 최근 신규 광고주들은 대부분 디지털 중심의 마케팅을 진행하고 있다”고 분석했다.

이어 “코로나19로 마케팅 수요가 크게 감소한 환경 속에서도 상반기 디지털 영업총이익은 전년동기대비 2.6% 증가했다”며 “하반기에도 영업총이익은 역성장이 지속되겠지만 마케팅 수요 증가로 역성장 폭은 상반기 대비 축소될 것”이라고 전망했다.

또 “지난해 4분기 인력 선투자 영향 제거에 따른 기저효과로 하반기 영업이익은 플러스 성장을 할 것”이라며 “4분기 영업이익은 전년동기대비 25% 증가할 것으로 예상돼 광고 경기 침체 속에서도 수익성 개선은 더욱 돋보일 것”이라고 판단했다.

따라서 “광고 시장은 코로나 타격이 가장 큰 업종 중 하나지만 언택트(비대면) 경제 확산으로 광고주의 디지털 마케팅 수요가 증가해 사업 기회로 작용했다”며 “제일기획은 하반기 삼성전자의 신제품, 온라인 행사 등 계열 물량을 중심으로 실적 하락을 방어할 것”이라고 예상했다.

제일기획은 광고업을 주요 사업으로 영위하고 있다.

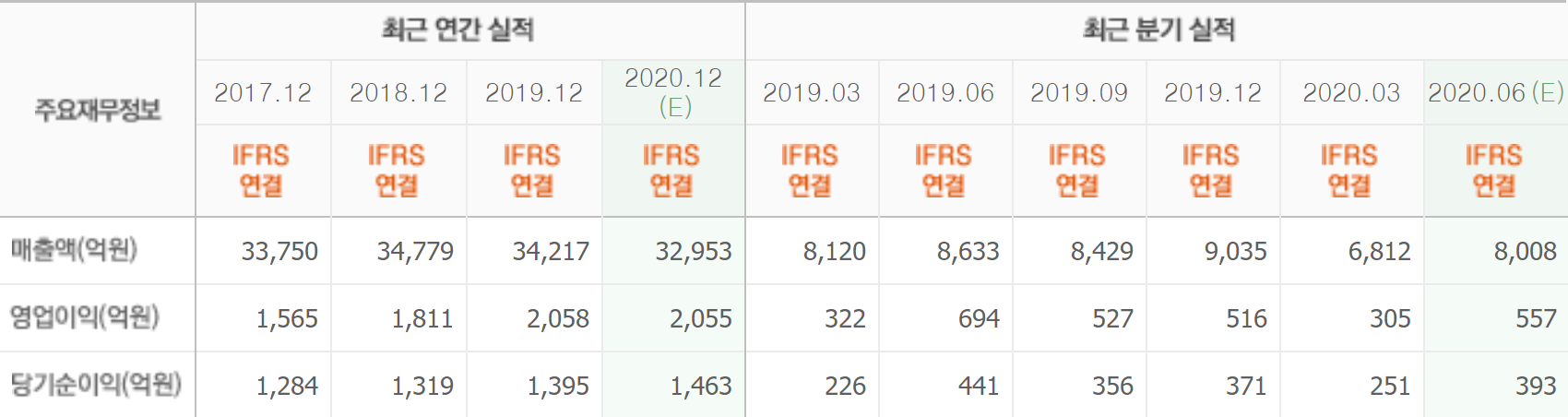

제일기획의 최근 실적. [사진=네이버 증권]

lah0322@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>