[버핏연구소=신현숙 기자] 최근 증권사에서 발표된 종목 가운데 LG헬로비전(037560)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

16일 금융정보업체 와이즈리포트에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 LG헬로비전의 목표주가 괴리율이 49.03%로 가장 높았다. 지난 14일 키움증권의 장민준 애널리스트는 LG헬로비전의 목표주가를 7700원으로 제시하며 전일 종가(3925원) 대비 49.03%의 괴리율을 기록했다.

LG헬로비전이 목표주가 괴리율 1위를 기록한 가운데 메디톡스(086900)(48.2%), 우리금융지주(316140)(43.53%), GS(078930)(43.25%) 등의 순이다.

괴리율이란 증권사 애널리스트가 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 예를 들어, 애널리스트가 목표주가를 1만원이라 했을 때, 현재 주가가 5000원이라면 주가 괴리율은 50%가 된다. 보통 증권사의 목표주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 평가한다.

14일 키움증권의 장민준 애널리스트는 "3분기 매출액 2760억원(YoY +1%, QoQ +2%), 영업이익 102억원(YoY +153%, QoQ +8%)일 것”이라며 “유선방송시장의 중심이 IPTV로 빠르게 옮겨지고 있는 상황에서 가입자 측면에서 성장이 나오기는 쉽지 않은 환경"이라고 설명했다.

이어 "2분기까지 디지털 전환율이 65%수준으로 7분기 정체되어 있는 부분이 아쉬운 점이나 인터넷 가입자가 고가 요금제인 기가인터넷 중심으로 변하고 있는 부분은 긍정적"이라며 "기가인터넷 성장에 따른 인터넷 가입자 수익성은 개선되고 있기 때문"이라고 분석했다.

한편 "기존의 최대주주와의 시너지 측면에서 LG헬로비전이 기대할 수 있는 부분은 망사용료 비용 절감, IPTV 주요 컨텐츠 공유, 기타 렌탈 사업에서의 제품 소싱 능력 확대 등이다"라며 "2분기 실적발표 내용과 3분기 추정치를 바탕으로 망사용료 비용 절감에 따른 유선망 자본지출(CapEx)는 지속적으로 감소하고 있는 것으로 확인된다"고 판단했다.

그는 "유선방송시장의 구조조정과정에서 가입자 성장 정체에 따른 탑 라인(Top Line) 성장은 제한적인 상황이나, 비용절감을 통한 수익성 성장에 대한 기대감은 유효한 상황"이라며 "2분기 자본지출 규모는 전체 매출 대비 8.8% 수준, 지난해 평균 매출액 대비 13.7%에 비해 4.9%p 감소한 수치로 이러한 비용 절감은 지속될 것"이라고 전망했다.

또 "최대주주를 통한 양질의 컨텐츠를 수급함에 따라 CATV 자체 사업에의 한계를 어느 정도는 극복할 것으로 예상되고 이후 가격 경쟁력을 바탕으로 한 가입자 확대도 노려볼 수 있다"며 "기타렌탈사업의 성장이 지속되고 있는 상황에서 최대주주사와의 관계에서 제품 소싱 능력이 확대될 가능성도 유의미하다"고 평가했다.

아울러 "주가측면에서는 유선방송시장의 경쟁과 성장정체는 이미 주가에 반영됐다"며 "비용 절감에 따른 수익성 성장에 초점을 맞출 때"라고 추정했다.

LG헬로비전은 종합유선방송국 운영사업, 별정통신사업과 부가통신사업 등을 주요사업으로 영위하고 있다.

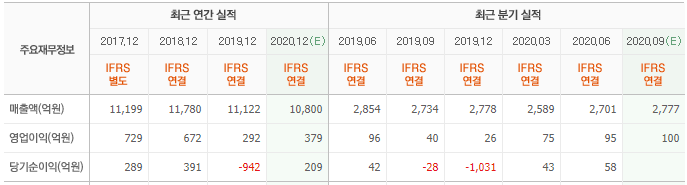

LG헬로비전 최근 실적. [이미지=네이버 증권]

shs@buffettlab.co.kr

[관심종목]

037560: LG헬로비전, 086900: 메디톡스, 316140: 우리금융지주, 078930: GS, 007070: GS리테일, 095660: 네오위즈, 000210: 대림산업, 091990: 셀트리온헬스케어, 049770: 동원F&B, 004370: 농심

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>