[버핏연구소=이푸름 기자] NH투자증권은 8일 현대제철(004020)에 대해 제품 가격 인상에 힘입어 2분기에도 호실적이 이어질 것이고, 중국 철강 가격 반등 시 주가 상승을 예상한다며 투자의견 「매수」와 목표주가 7만6000원을 유지했다. 현대제철의 전일 종가는 5만2600원이다.

NH투자증권의 변종만 연구원은 “올해 2분기 연결실적으로 매출액 5조5974억원(YoY +36.1%, QoQ +13.6%), 영업이익 5202억원(YoY +3624.7%, QoQ +71.2%), 지배주주순이익 2884억원(YoY 흑자전환, QoQ +37.4%)을 전망한다”며 “추정치는 컨센서스 대비 매출액은 유사하고, 영업이익과 지배주주순이익은 각각 15.3%, 6.5% 상회하는 것”이라고 설명했다.

이어 “2분기 호실적은 제품 판매가격 상승이 견인해 판재류(냉연, 열연, 후판 등)와 봉형강(철근, 형강 등)의 ASP(평균판매단가)는 전 분기 대비 각각 9만원과 11만원 상승한 것으로 추정한다”며 “2분기 제품 판매량은 503만톤으로 코로나19 영향이 컸던 전년 동기 대비 7.9% 늘었을 것”이라고 덧붙였다.

그는 “2021년과 2022년 주당순이익 전망치를 기존 대비 각각 42.7%, 25.0% 상향한다”며 “실적 전망치는 상향했으나, 중국 정부의 원자재 시장 개입과 부양책 약화에 따른 모멘텀 둔화 가능성을 고려해 목표주가는 유지한다”고 밝혔다.

아울러 “중국 정부가 원자재 가격에 개입하면서 중국 철강 가격이 하락했고, 주가 조정을 야기했다”며 “그럼에도 현대제철은 제품가격 인상을 통해 호실적 이어갈 것”이라고 내다봤다.

또한 “올해 연결 영업이익으로 1조7334억원(YoY +2274%)을 예측한다”며 “상반기 지속적인 제품가격 인상이 이익회복을 견인할 것”이라고 분석했다.

마지막으로 “하반기에도 자동차강판과 조선용 후판을 중심으로 추가 가격 인상이 이뤄질 것”이라며 “높은 수준의 철광석 가격과 계절적 수요기 도래, 글로벌 경기 회복세 지속 등에 힘입어 중국 철강 가격 반등 시 주가 상승 나타날 것”이라고 평가했다.

현대제철은 철강영업부문(판재, 봉형강, 중기계 등) 및 기타영업부문(반제품, 부산물 등)을 영위하고 있다.

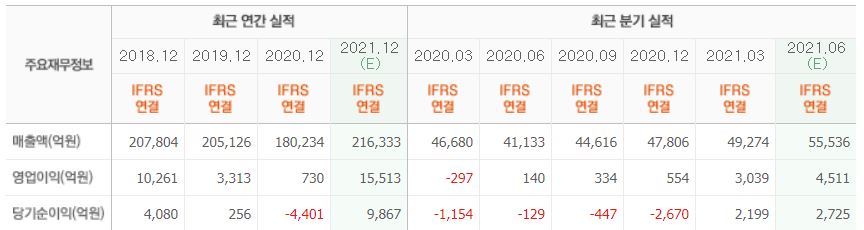

현대제철의 최근 실적. [이미지=네이버 증권]

leeblue@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>