[버핏 연구소=이승윤 기자] 신한금융투자는 1일 SK바이오사이언스(302440)에 대해 판관비 증가, 매출 일부 인식 지연에도 호실적을 달성했다며, 투자의견 『매수』와 목표주가 35만원을 유지했다. SK바이오사이언스의 전일 종가는 23만원이다.

신한금융투자의 이동건 애널리스트는 “3분기 개별 기준 매출액 및 영업이익은 각각 2208억원(YoY +128.8%), 1004억원(YoY +192.7%, OPM 45.5%)을 시현했다”며 “매출액과 영업이익 모두 컨센서스(매출액 2025억원, 영업이익 1029억원)에 부합한 양호한 실적”이라고 전했다.

또 “프리뷰 자료에서 언급한 바와 같이 노바백스 코로나19 백신 승인 시점 지연으로 CDMO 매출 성장이 제한적이었고 노바백스 정부계약 물량의 QA 검증 지연 이슈가 겹치며 4분기와 다음해로 일부 매출이 이연됐다”며 “4분기 매출은 이연 매출 반영으로 3분기 대비 큰 폭으로 증가할 것”으로 예상했다.

한편 “영업이익률은 전분기대비 0.2%p 하락한 45.5%를 기록했는데 이는 인건비 및 연구개발비 큰 폭 증가로 판매관리비가 전분기대비 140억원 증가한 309억원을 기록한 데 기인한다”며 “향후 추가적인 판매관리비 큰 폭 증가 가능성은 제한적인 만큼 4분기부터는 본격적인 매출 성장에 따른 영업 레버리지 효과가 나타날 것”으로 전망했다.

그는 “4분기 개별 기준 매출액 및 영업이익은 각각 4202억원(YoY +527.1%), 2202억원(YoY +1,918.0%, OPM 52.4%)”이라며 “3분기 QA 검증 지연 이슈로 노바백스 코로나19 백신 CDMO 매출 중 일부가 4분기로 이연 인식될 예정이고 4분기에는 QA 검증 지연 이슈가 제한적인 만큼 실적이 큰 폭으로 성장할 것”으로 기대했다.

이어 “4분기에도 아스트라제네카 CMO 물량은 꾸준히 생산될 예정이고 3분기 큰 폭 증가한 판매관리비는 4분기에는 유사한 수준을 기록할 것”이라며 “영업이익률은 매출 고성장에 따른 영업 레버리지 효과로 3분기 대비 6.9%p 개선된 52.4%”로 추정했다.

끝으로 “자체 코로나19 백신 GBP510의 11월 중 임상 2상 결과 발표, GBP510 글로벌 임상 3상 IND 승인 국가 수 확대, 노바백스 코로나19 백신 글로벌 승인이 될 것”이라며 “이미 GBP510의 국내를 비롯한 일부 국가들에서의 임상 3상 투약은 본격화됐고 다음해 상반기 중 임상 3상 결과 공개 및 출시가 기대되는 만큼 조만간 공개될 임상 2상 결과와 향후 투약 진행 상황에 주목해야 한다”고 판단했다.

SK바이오사이언스는 백신 및 바이오의약품의 연구개발, 생산, 판매 및 관련된 지식재산권을 임대한다.

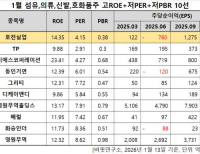

SK바이오사이언스. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>