[버핏연구소= 문성준 기자] 메리츠증권은 9일 CJ제일제당(097950)에 대해 식품∙바이오 부문이 실적을 견인하고 있지만 사료부문 불확실성 확대로 신규투자에 따른 가시성 확대가 필요하다며 투자의견 「매수」와 목표주가 61만원을 유지했다. CJ제일제당의 전일 종가는 37만6500원이다.

메리츠증권 김정옥 연구원은 “CJ제일제당의 3분기 CJ대한통운 제외기준 매출액은 4조2200억원(YoY +12.70%), 영업이익은 3222억원(YoY +3.0%)으로 CJ대한통운 포함 영업이익 4332억원으로 컨센서스(시장 기대치)에 부합했다”며 “식품 부문이 기대치에 부합하고 해외바이오의 호실적과 사료 부문의 부진이 혼재된 실적을 기록했다”고 설명했다.

그는 “식품 부문은 매출액 2조6000억원(YoY +7.90%), 영업이익 1860억원(YoY +5.20%)으로 국내는 B2C 기저에도 불구 온라인∙B2B∙CVS 등 성장 경로 중심 판매가 지속됐다”며 “해외의 경우 외식 수요 회복에 따른 B2B 매출 호조, K-Food 판매 확대 영향으로 원재료비와 물류비 부담을 극복했다”고 언급했다,

이어 “바이어 부문은 매출액 1조원(YoY +35.40%), 영업이익 1275억원(YoY +60.50%)을 기록하고 해외바이오는 영업이익률 12.20%로 호실적을 달성했다”며 “시장지배력을 기반으로 주도적인 판가 리딩 및 글로벌 입지를 활용한 판매량 성장세가 긍정적으로 작용한 것”이라고 분석했다.

다만 “생물자원 부문은 매출액 6011억원(YoY +2.20%), 영업이익 88억원(YoY -84.40%)을 기록했다”며 “사료 판가 인상을 통한 곡물가 부담 완화에도 불구하고 동남아 코로나19 재확산에 따른 축산 시세 급락으로 큰 폭의 감익을 보였다”고 평가했다.

김 연구원은 “식품 및 해외바이오가 주도한 실적 성장 흐름은 긍정적이지만 사료부문의 변동성이 확대돼 내년 감익에 대한 우려가 존재하다”며 “레드∙화이트바이오 가시성 확대 및 신규투자로 인한 재무 건전성 유지가 중요하다”고 판단했다.

CJ제일제당은 식품 부문과 생명공학 부문에 주력하는 CJ 계열사로 국내 식품업계에서 가장 큰 규모를 자랑한다. 지난 7월 바이오기업 ‘천랩’을 인수하며 바이오 부문에 적극 진출하고 있다.

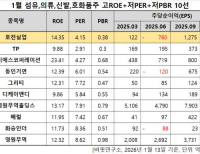

CJ제일제당 최근 실적. [이미지=네이버 증권]

a854123@buffetlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>