[버핏연구소= 문성준 기자] 신한금융투자는 1일 LIG넥스원(079550)에 대해 2018년부터 증가한 수주잔고로 향후 실적 성장을 이어나갈 것이라며 투자의견 「매수」를 유지하고 목표주가를 7만5000원에서 7만8000원으로 상향했다. LIG넥스원의 전일 종가는 5만3700원이다.

신한금융투자의 황어연 연구원은 “LIG넥스원의 4분기 매출액은 5764억원(YoY +18.40%), 영업이익 291억원(YoY +39.00%)으로 컨센서스(시장 기대치) 부합이 예상된다”며 “코로나19로 인한 인도네시아 무전기 사업의 매출 공백을 국내 양산 사업으로 대체할 수 있을 것”이라고 설명했다.

그는 “올해 수주잔고는 8조원(YoY +10.20%)가 예상돼 4개년 연속 수주잔고가 예상되고 방위사업 특성상 4분기에 수주가 몰려 4분기 수주 예상액은 1조9000억원일 것”이라며 “내년에는 국내사업만으로 2조2000원이상의 수주액 달성이 예상되고 언론에서는 4조원 규모의 UAE 천궁PIP수주가 언급되는 만큼 해외 사업 수주 시 추가 추정치 상향도 가능하다”고 분석했다.

이어 “2018년부터 수주잔고가 사상최대치로 증가한 것이 2024년까지 실적 성장을 담보할 것”이라며 “올해 영업이익은 전년비 66.60%, 내년 영업이익은 전년비 22.50% 성장할 것”이라고 전망했다.

또 “올해는 매출액 증가(YoY +14.10%)에 따른 고정비 비중 하락(YoY -2.20%p)이 실적 성장을 견인할 것”이라며 “내년에는 2018년에 수주한 해외 프로젝트가, 2023년에는 지난해 수주한 해외 프로젝트가 매출액으로 본격 반영될 예정”이라고 평가했다.

황 연구원은 “오미크론 변이로 경기 회복 지연에 대한 우려가 커지는 시점에서 LIG넥스원은 잔고를 바탕으로 한 실적 성장이 담보돼 있는 전통적인 방어주”라며 “성장하는 실적과 연말 수주 기대감으로 우상향 주가를 전망한다”고 덧붙였다.

LIG넥스원은 방위사업체로서 한국 정부와의 계약을 통해 제품의 연구개발, 생산, 성능개량 등의 사업을 영위하고 있다.

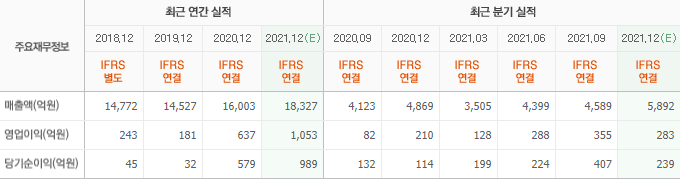

LIG넥스원의 최근 실적. [이미지=네이버 증권]

a854123@buffetlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>