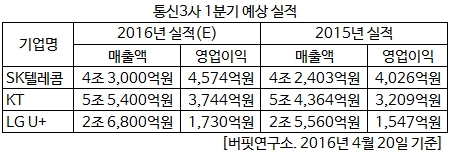

[김승범 연구원] 통신 3사의 1분기 매출액과 영업이익이 전년 동기 대비 모두 상승할 것이라는 전망이 나오고 있다. 마케팅 비용이 줄면서 매출액과 영업이익이 크게 증가했다는 분석이다.

19일 증권업계에 따르면 SK텔레콤, KT, LG U+ 등 통신 3사의 1분기 매출 합산 전망치는 12조 4,567억~12조 5,773억원 사이로 추정되고 있다. 전년 동기 대비 2.2%~2.9% 늘어난 수치다.

SK텔레콤은 1분기 4조 2,617억~4조 3,190억원의 매출을 올려 작년 동기 4조 2,403억원보다 0.5%~1.9% 성장할 것으로 예측됐다. KT도 같은 기간 1.7%~2.3% 상승한 5조 5,268억원~5조 5,523억원 규모의 매출액을 기록할 것으로 추정됐다. LG U+의 추정매출도 2조 6,682억원~2조 7,060억원으로 지난해 1분기에 비해 4.4%~5.9% 늘어날 전망이다.

통신 3사의 총 영업이익은 9,260억원~1조 48억원 정도로 전년 대비 6.3%~14% 증가할 것으로 내다봤다. SK텔레콤은 전년 1분기 4,026억원에서 13.6% 성장한 4,574억원의 영업이익을 거둘 것으로 전망됐다. KT도 전년 1분기 3,209억원의 영업이익을 3,744억원(16.7%)으로 끌어올린 것으로 추정됐다. LG U+는 전년 동기 1,547억원에서 11.9% 증가한 1,730억원의 영업이익을 낼 것으로 기대됐다.

이처럼 올들어 통신사들의 실적이 개선된데는 단통법 정착에 따라 통신시장 경쟁이 완화되면서 마케팅 비용 부담이 줄어든 게 결정적이었다는 게 증권업계의 분석이다. 삼성전자 갤럭시S7·S7엣지와 LG전자 G5 등 국내 양대 제조사의 프리미엄폰이 지난달 잇따라 출시됐음에도 마케팅 비용은 오히려 전년보다 감소했다는 것. 여기에는 단말기 지원금 대신 20% 약정할인을 선택한 가입자가 크게 늘어난 것도 영향을 미친 것으로 보인다.

김홍식 하나투자증권 애널리스트는 『신형 폰 판매 비중 감소로 신규 가입자 중 선택 약정요금할인 가입자 비중이 1분기 23% 수준으로 추정된다』며 『마케팅 비용 큰 폭 감소는 긍정적으로 평가받지만, ARPU 성장이 둔화되고 있다는 것은 아쉬운 대목』이라고 말했다.

[Copyright 무단 전재 및 재배포 금지]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>