[버핏연구소=문성준 기자] 국내 1위 방사성의약품 기업으로 파킨슨과 알츠하이머 진단시장 점유율 1위를 기록하고 있는 듀켐바이오(176750).

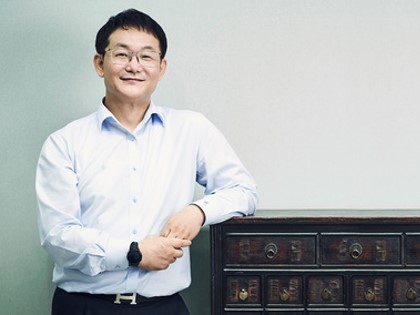

이 회사를 창업한 김종우(55) 대표이사가 평생을 일궈온 이 회사의 최대주주에서 물러나면서 배경에 관심이 쏠리고 있다. 김종우 대표는 연세대 경영학과와 미 인디애나대 경영대학원(MBA)을 졸업하고 2002년 이 회사를 설립해 20년째 최고경영자 업무를 수행하고 있다. 김 대표에게 이 회사는 자신의 분신이나 다름없다.

김종우 듀켐바이오 대표이사. [사진=듀켐바이오]

◆김종우 대표, 오너에서 2대주주로... "경영에는 정상 참여"

지난해 10월 듀켐바이오는 최대주주 변경공시를 냈다. 지오영 계열사 케어캠프 방사선의약품사업부와의 합병에 따른 지분 변동으로 듀켐바이오 최대주주가 지오영(51.83%)으로 변경됐다는 요지다. 그간의 최대주주였던 김종우 대표이사 지분은 36.31%에서 11%로 낮아지면서 2대주주가 됐다. 표면적으로는 케어캠프의 사업부문이 듀켐바이오로 합병되는 형태지만, 듀켐바이오의 최대주주로 지오영이 올라서며 듀켐바이오는 지오영 그룹의 계열사로 편입됐다.

이 과정에서 김종우 대표는 지오영에 두 차례에 걸쳐 듀켐바이오 주식 26만4600주를 시간외매매 방식으로 매각했다. 총 매각 금액은 27억760만원이다. 듀켐바이오 창업 이후 김종우 대표의 첫 엑시트(지분 매각)였다. 지오영은 케어캠프 방사성의약품 사업본부를 듀켐바이오에 내어주는 대신 신주를 받으며 최대주주가 됐다.

김종우 대표는 2002년 메딕보스(현 듀켐바이오)를 설립하고 2007년 사명을 지금의 듀켐바이오로 변경했다. 삼진제약 공동 창업주인 김영배 전 회장 장남이다. 방사선의약품을 개발 및 판매하고 있고, 파킨슨과 알츠하이머 진단시장 점유율 80% 가량을 기록하고 있고, 2014년 코넥스에 상장했다. 코넥스 상장 이후 김종우 대표는 듀켐바이오 지분 38만주를 매입하는 등 꾸준히 지분을 늘려왔다.

듀켐바이오가 해외에 기술 수출하고 있는 FP-CIT 진단 방사능의료기기. [이미지=듀켐바이오]

이번 지분 변동과 관련, 듀켐바이오측은 "합병 후에도 김종우 대표는 최고경영자로서 정상적으로 경영에 참여하고 있다"며 "주주간 계약을 통해 회사를 공동경영할 방침이며, 지오영의 일부 등기 임원들이 편입됐기 때문에 이사회 소집시 지오영과 함께 의사 결정을 하고 있다"고 밝혔다.

업계에서는 이번 지분변동이 바이오 기업의 취약한 수익성의 한계를 보여준다는 평가다. 바이오 업계의 한 전문가는 "바이오 기업은 성과를 내기까지 '돈 먹는 하마'나 다름없는 연구개발로 손실이 누적될 수 밖에 없다"며 "외부 자금 조달을 하자면 오너 지분이 낮아지는 것은 당연한 수순"이라고 말했다.

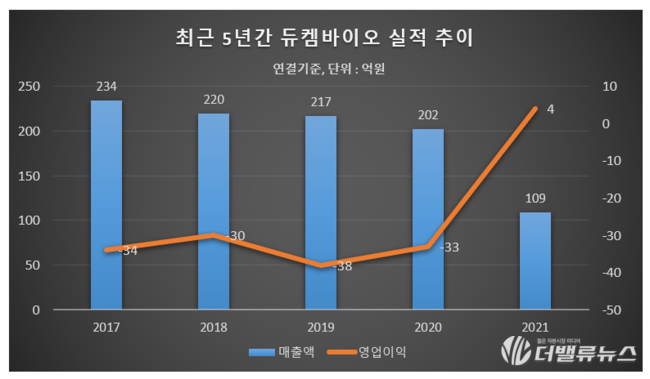

듀켐바이오는 2019년 매출액 217억원, 영업손실 38억원, 당기순손실 121억원을 기록했으며, 이전에도 만성 영업적자를 기록해왔다. 코스닥 상장을 추진하고 있으나 번번이 실패한 주요 원이기도 하다. 듀켐바이오가 코스닥 상장에 성공하려면 눈에 띄는 변화가 필요하다. 또 다른 바이오 업계의 한 전문가는 "자신의 분신이나 다름없는 기업의 오너 자리를 내주기까지 김 대표가 적지 않은 고뇌의 시간이 있었을 것"이라고 귀띔했다.

듀켐바이오의 실적 추이. [자료=듀켐바이오 감사보고서]

◆콜옵셥 확보... 듀켐바이오 '실적 개선'→'기업가치↑'→지분 되찾을 수도

김종우 대표는 이번 지분변동으로 2대 주주가 됐지만 듀켐바이오 실적을 개선한다면 다시 지분을 가져올 가능성도 있다. 김 대표가 지분 변동 과정에서 주식매수청구권(콜옵션)을 확보했기 때문이다.

이번 지분변동은 최대주주 변경과는 별개로 듀켐바이오의 경영과 재무 상태에는 플러스가 될 것으로 예상되고 있다. 듀켐바이오와 합병한 케어캠프는 방사선의약품이라는 동일한 사업부문을 갖고 있어 시너지가 기대되고 있다.

그렇지만 업계에서는 김종우 대표가 듀켐바이오 경영을 정상화하기까지는 넘어야 할 '허들'이 적지 않다고 보고 있다.

듀켐바이오가 계열사 씨코헬스케어를 흡수합병한 것이 여기에 해당한다. 최근 듀켐바이오는 100% 지분을 가진 씨코헬스케어를 흡수합병한다고 공시했다. 이번 결정으로 듀켐바이오가 추진하고 있는 코스닥 이전이 더 어려워지는 게 아니냐는 지적이 나오고 있다.

씨코헬스케어는 만성 영업적자로 자본잠식 상태에 있다. 이번 합병으로 듀켐바이오는 씨코헬스케어의 자산을 그대로 이어받는다. 씨코헬스케어가 자본잠식이라 듀켐바이오의 재무제표에는 '마이너스' 요인이다. 듀켐바이오는 지난해 처음으로 영업이익과 당기순이익을 냈는데, 이번 합병으로 재무상태가 다시 악화될 가능성이 높다는 게 업계 중론이다. 이는 듀켐바이오의 코스닥 이전에 부정적인 영향을 미칠 가능성이 높다. 코스닥 시장에 상장하기 위해서는 재무 상태가 우량해야 유리하다.

김종우(앞줄 왼쪽) 듀켐바이오 대표이사가 2019년 일본의 방사성의약품 기업인 니혼메디피직스(NMP)사와 FACBC(전립선암 진단 방사성의약품) 국내 개발 계약을 체결하고 기념촬영하고 있다. [사진=듀켐바이오]

이에 대해 듀켐바이오측은 “이미 합병 이전에도 연결실적으로 부채 등이 모두 잡혀있었기 때문에 실질적인 변화는 거의 없다”며 “자본잠식 자회사가 많으면 후에 상장시 부정적으로 영향이 있기 때문에 합병하는 것”이라고 설명했다.

듀켐바이오는 성장기에 접어선 국내 방사성의약품 시장에 맞게 뇌종양, 치매, 유방암 등 다양한 진단 의약품 개발 및 판매에 집중하고 있다. 지난 2019년 옌타이 동쳉그룹과 파킨슨병 진단용 방사성의약품(FP-CIT) 라이선스아웃 계약을 체결하는 등 기술수출도 진행했고, 올 3월에는 국내 최초 PET 진단용 방사성선의약품 Ga-PSMA-11 콜드킷을 론칭했다. 듀켐바이오측은 “진단 방사능의료기를 중심으로 제품들을 개발 및 판매하고 있다”고 밝혔다.

[관심종목]

176750: 듀켐바이오

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>