[버핏 연구소=이승윤 기자] 한국투자증권은 26일 CJ대한통운(000120)에 대해 경기 침체나 피크아웃 우려에서 자유롭다는 점이 가장 큰 매력이라며, 투자의견 『매수』와 목표주가 16만원을 유지했다. CJ대한통운의 전일 종가는 10만500원이다.

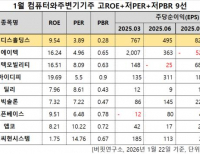

한국투자증권의 최고운 애널리스트는 “소비경기에 대한 우려가 커지면서 주가가 2014년 1월 이후 최저가를 기록하고 있다”며 ”팬데믹 이전 30배를 상회하던 12MF PER은 이제 10배까지 하락했다”고 전했다.

또 “올해 택배 물동량은 이커머스 성장 둔화와 노조 파업 탓에 처음으로 역신장 할 것으로 보여 외형 성장을 걱정해야 한다”며 “밸류에이션이 이 정도로 낮아진 것도 처음인데 더 이상 택배 프리미엄을 기대하기 어렵다고 해도 CJ대한통운을 일반적인 물류업체로 분류하는 건 과도한 저평가”라고 판단했다.

그는 “CJ대한통운은 팬데믹 기간 동안 이미 수익성에 초점을 맞춰 사업구조를 효율화해 왔다”며 “택배 사업은 단가 인상과 서비스 차별화를 통해, 글로벌 부문은 중국 CJ로킨 매각 등 구조조정을 통해 올해 이후로도 사상 최대 영업이익을 이어갈 것이라 이익 모멘텀은 매크로 불확실성에 큰 영향을 받지 않는다”고 설명했다.

이어 “경기침체에 대한 우려보다 밸류에이션 부담이 사라졌다는 점이 더 중요하다”며 “단기적으로 3분기에 한 번 더 최대 이익을 경신함으로써 밸류에이션 매력이 부각될 것”이라고 밝혔다.

한편 “3분기 실적은 기대에 부합할 것인데 매출액은 전년동기대비 9% 증가한 3조1000억원, 영업이익은 18% 늘어난 1250억원”이라며 “영업이익은 컨센서스보다 2% 높은 수준이고 사업 부문별로 택배 660억원(YoY +6%, QoQ +16%), 계약 물류 280억원(QoQ +3%), 글로벌 264억원(QoQ -11%)을 기록할 것”으로 전망했다.

나아가 “환율, 유가 등 대외 매크로 요인들이 급변하고 있지만 3분기 CJ대한통운의 영업환경은 오히려 상반기보다 불확실성이 줄었다”며 “택배 부문은 1분기 노조 파업 영향에서 벗어나며 영업이익률이 작년 하반기 수준으로 회복할 것”으로 예상했다.

끝으로 “해외사업은 긍정 부정 요인들이 혼재해 있다”며 “아시아 수요는 부진하지만 그동안의 구조조정 효과와 미국 법인의 환율 수혜가 만회하며 결국 영업이익은 예상했던 수준일 것”으로 평가했다.

CJ대한통운은 CL사업부문, 택배사업부문, 글로벌사업부문, 건설사업부문을 주된 사업부문을 영위한다.

CJ대한통운. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>