현대차증권 이홍재. 2022년 9월 27일. 투자의견: Overweigh(비중확대)

[버핏연구소=김미래 기자] ◆ 대형 손보사들은 대체로 시장 기대에 부합하는 수준 예상

유니버스 손보의 3분기 손익은 전년 대비 5.5% 증가하나 전분기 대비 -18.9% 감소한 9256억원으로컨센서스 8562억원을 8.1% 상회할 전망이다. 공통적으로 3분기 위험 L/R(손해율)은 긍정적인 흐름이 이어지는 가운데 일반 및 자동차 보험 비중이 낮은 메리츠화재와 한화손해보험의 실적이 시장 기대치를 상회하고, 이외에 대형 3사는 자연재해 영향이 다소 크게 반영돼 부합하는 수준으로 예상한다.

C/R(합산비율)은 전분기 대비 1.6%p 상승할 것으로 추정되는데 일반과 자동차 보험은 태풍 등 계절성 영향으로 각각 2.2%p, 6,4%p 둔화될 것으로 예상되나, 장기 보험은 보장성 신계약 증가에 따른 신계약비 상승에도 2분기에 이어 보험금 증가세 안정된 영향으로 위험 L/R이 88.8%를 기록하며 C/R이 -0.2%p 하락할 것으로 추정되기 때문이다. 운용자산이익률은 3.0%로 큰 특이사항 없이 평이한 수준으로 전망한다. 한화손보 여의도 사옥 매각익(약 1000억원)은 4분기에 인식될 것으로 보인다.

◆ 손보 비중 재차 확대 의견 제시. 다만, 회사별 주가 차별화는 크지 않을 전망

3분기 들어서 주가가 조정 받으며 가격 매력이 높아져 손보 비중을 점진적으로 확대하기에 좋은구간으로 보인다. 다만, 3분기 컨센서스가 상향될 여지나 규제 개선 등 기대할 수 있는 모멘텀 다소 제한적이기에 단기적으로는 방어적인 주가 흐름 정도가 예상되고, 중장기적 관점에서 접근 필요하다.

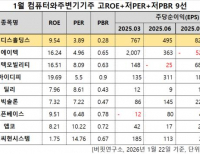

이어 회사별 주가 차별화 정도가 약화되는 흐름 지속 예상된다. 3분기 실적이 회사별로 상이하지만 계절적 요인이 큰 데다 내년 회계제도 전환 이후를 감안했을 때 단기 실적이 그 자체로 설득력을 갖기는 어려워지고 있다고 판단되고, 올해 추정 배당수익률 또한 6%대로 대형사들 간에 대동소이 하기에 회사별로 단기적으로는 마땅히 소구할 투자 포인트가 크지 않기 때문이다. 다만, DB손해보험은 12MF P/E 4.9x로, 타당한 이유 없이 유사한 포트폴리오의 주요 경쟁사 대비 저평가되었으며, 3분기 보장성 신계약 성장률 가장 높을 것으로 추정되는 점에서 표면적인 손익을떠나 내용 측면에서는 가장 우수할 것으로 보인다.

[관심 종목]

000810: 삼성화재, 145720: 메리츠화재, 000370: 한화손해보험

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>