[버핏 연구소=이승윤 기자] 신한투자증권은 3일 인크로스(247540)에 대해 미디어렙과 티딜의 동반 성장 효과가 있고 성장세는 안정적이나 수익성이 아쉽다며, 투자의견 『매수』와 목표주가 2만원을 유지했다. 인크로스의 전일 종가는 1만5550원이다.

신한투자증권의 이병화 애널리스트는 “3분기 연결 기준 매출액은 139억원(YoY +6.6%), 영업이익 60억원(YoY -0.9%)으로 매출액은 추정치를 소폭 하회했으나 영업이익은 +11.6% 상회했다”며 ”지난해 높은 기저와 올해 1분기의 실적 쇼크를 감안하면 실적 회복 기조가 확연하다”고 밝혔다.

또 “미디어렙은 게임, 이커머스, 통신과 같은 주요 광고주의 광고 집행 확대, 퍼포먼스 광고 수요 증가가 실적 회복을 견인했다”며 “티딜은 총 거래액 369억원(YoY +55.4%), 매출은 18억7000억원(YoY +30.5%)을 기록했다”고 파악했다.

그는 “미디어렙과 티딜의 동반 성장 시 수익성 개선 효과가 뚜렷함을 확인했다”며 “월드컵을 비롯한 연말 이벤트도 맞물리는 시기라 올해 4분기 광고 성수기에 돌입한다”고 전망했다.

이어 “주요 게임 광고주의 퍼포먼스 광고 집행도 있을 것”이라며 “올해 3분기 대비 미디어렙 취급고는 31.7% 성장할 것”으로 추정했다.

한편 “올해 4분기 티딜 총거래액은 400억원 돌파가 무난할 것”이라며 “MD 강화, 디지털 가전 라인업 확대, 기획전과 이벤트 효과가 총거래액과 거래건수의 증가로 이어지고 여행과 뷰티, 패션 부문의 MD와 이벤트도 확대되고 있다”고 전했다.

끝으로 “미디어렙과 티딜의 동반 성장은 수익성 개선으로 확인되고 확실한 밸류에이션 재평가 요인”이라며 “OTT 광고 도입과 티딜의 홍보 강화 시 성장에 대한 기대가 재부각될 것”으로 판단했다.

인크로스는 광고주와 광고대행사를 대신해 매체전략을 수립하고 미디어렙과 다윈을 주력으로 영위한다.

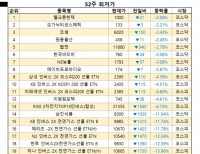

인크로스. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>