현대차증권 이홍재. 2022년 11월 18일.

[버핏연구소=박상혁 기자] ◆내년 금융산업은 Spread(차이) 축소 압력 높아질 전망. 상대적으로 부담 요인이 적은 보험업 선호

금융산업에 대한 비중확대 의견을 유지하나, 내년 주가 초과 상승 폭은 축소될 전망이다. 이차 Spread 둔화와 자산 건전성 리스크가 지속되며 손익 가시성은 낮아지는 가운데 내년 전향적인 주주환원 확대가 어렵고, 무위험수익률 감안하면 소구 할 매력 축소되었다고 판단하기 때문이다.

은행은 내년에도 가계 대출 성장 둔화를 피하기 어려운 가운데 조달 비용 부담 확대로 NIM(순이자마진)은 6bp 상승하며 개선 폭은 축소될 전망이다. 주로 실적 가시성을 저하하는 부분은 대손비용이며, 우리 추정치는 대손비용률이 유지될 것으로 가정하나 경기 불확실성 심도에 따라 변동성이 높을 것이다. 내년 유니버스 은행 손익은 1.7% 개선되나 적극적인 주주환원은 어려울 것으로 보이기 때문에 ROE(자기자본이익률)는 -0.4%p 감소할 것으로 추정한다. 은행 내에서는 수신 경쟁력과 자본비율을 감안하여 선별적인 비중 확대가 필요하다.

보험업은 부채 및 자본 조달 비용 상승이 일부 있지만 그 영향이 크지 않을 것으로 보이고, 자산 건전성 리스크는 크지 않은 데다 IFRS17 전환에 따라 이익 개선은 사실상 확정적인 반면 주주환원 규모는 다소 불확실한 상황이다. 특히, IFRS4 대비 ROE 개선 폭이 큰 회사일수록 반대로 주주환원여력은 제한될 여지가 있을 것으로 보여 섹터 내 상대적인 Multiple에 대한 혼란도가 가중될 듯 싶다. 하지만 최소한 주주환원 규모가 현행보다 후퇴할 이유는 없다는 점에서 금융산업 중 가장 선호하고, 손보 중심으로 비중 확대 추천한다. 증권업의 내년 손익은 12% 증가할 것으로 예상한다. 다만 이는 올해 채권평가손실 기저 영향에 주로 기인하며 브로커리지를 비롯해 IB 관련 수익 감소로 경상적인 업황은 하향세 지속되고, 자산 건전성 및 유동성 리스크로 인해 실적 변동성이 확대될 여지가 높아 주주환원을 기대할 상황은 아니라고 판단한다.

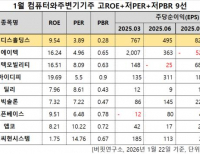

◆코리안리 최선호 의견 제시하고, DB손해보험과 하나금융, 기업은행도 관심 확대 필요

내년 Top Pick으로 코리안리재보험을 제시한다. 내년 추정 손익 증가율은 51%에 이르고, IFRS17 전환에 따라 자본은 다소 감소할 것으로 추정되기에 실제 ROE 개선 폭은 우리의 추정치를 상회할 전망이다. 또한, 조달 비용이 사실상 없어 금리 상승에 따른 부정적 영향은 거의 없는 데다 재보험요율 상승 압력 높고, 공동재보험 또한 수요 확대되는 것과 맞물려 자본비율도 개선될 것으로 추정되는 만큼, Top-Line, 손익, 주주가치가 비례 성장할 수 있는 기반도 충분한 반면 PER(주가수익비율)은 4배에 불과하다.

이외에 우수한 보험수지 지표 대비 저평가된 DB손해보험을 선호하고, 자본비율과 LCR(유동성 커버리지 비율) 측면에서 여력이 높은 하나금융지주와 예상 NIM 경로 차별화 지속되는 기업은행을 관심 종목으로 제시한다.

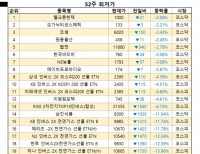

[관심종목]

003690: 코리안리, 005830: DB손해보험, 086790: 하나금융지주, 024110: 기업은행

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>