[버핏 연구소=이승윤 기자] DB금융투자는 23일 한국콜마(192440)에 대해 대형 고객사향 점유율 확대 및 중국 리딩 브랜드 고객사 확보가 유의미하다며, 투자의견 『매수』와 목표주가 4만5000원을 유지했다. 한국콜마의 전일 종가는 3만7700원이다.

DB금융투자의 허제나 애널리스트는 “3분기 매출 4735억원(YoY +25.9%), 영업이익 181억원(YoY +41.6%)로 실적이 기대치를 하회했다(OPM YoY +0.4%p)”며 ”신규 연결 편입된 연우에서 합병위로금 44억원과 인수 자문료 20억원이 발생했고 중국 법인 장기채권에 대한 보수적 회계처리로 대손상각비 37억원이 반영됐다”고 전했다.

또 “국내는 매출 YoY +23.8% 성장, 상위 고객사향 매출이 견조, 신규 고객사 매출 성장이 더해졌 다”며 “중국은 산발적 봉쇄와 광군절 수요의 이연 영향으로 매출 YoY -10.8%, 적자 지속, 북미는 매출 YoY +17.8, 영업적자 소폭 증가했다”고 밝혔다.

그는 “HK이노엔은 매출과 영업이익 각각 5%, 29.8% 증가했다”며 “미국 후속임상 진입에 따른 마일스톤 인식과 함께 컨디션 매출 호조, 비원츠 이익 기여로 수익성 개선됐다”고 파악했다.

한편 “국내와 중국 법인에서 신규 고객사가 꾸준히 유입되고 있다는 점에 주목할 필요가 있다”며 “국내 법인은 핵심 고객사향 수주 규모가 안정적으로 유지되는 가운데 홈쇼핑과 H&B스토어 향 오더가 더해지며 안정적 외형 성장이 지속되고 있고 단일 바이어 의존도를 낮춘다는 점이 유의 미하다”고 설명했다.

이어 “중국 무석 법인 성과도 인상적인데 화장품 ODM사는 시장을 리딩하는 브랜드를 고객사로 확보하는 것이 매우 중요하다”며 “1~2년간 중국에서 인지도가 개선되며 고성장하는 브랜드사향 수주가 확대되고 있고 Top 3 고객사로 안착시켰다”고 평가했다.

끝으로 “어려워진 시장 환경에 따라 재고 수준을 낮게 가져가는 바이어들의 단납기 요구를 충족, 생산 대응력도 증명되고 있다”며 “무석 법인을 중심으로 견조한 매출 확대 및 유의미한 수준의 손익 개선이 가시화된다면 다음해 중국 시장 정상화와 함께 추세적 주가 상승을 위한 긍정적 모멘텀이 될 것”으로 예상했다.

한국콜마는 화장품과 의약품 등을 제조업자 개발생산(ODM) 방식으로 생산하는 제조업체이다.

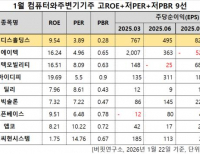

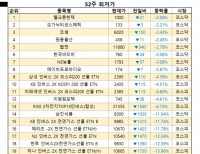

한국콜마. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>