[버핏 연구소=이승윤 기자] DS투자증권은 21일 오리온(271560)에 대해 12월까지 실적이 고성장하고 카테고리와 CAPA 확대 통해 모멘텀을 확보할 것이라며, 투자의견 『매수』와 목표주가 16만원을 유지했다. 오리온의 전일 종가는 11만9000원이다.

DS투자증권의 장지혜 애널리스트는 “11월 주요 국가 단순 합산 실적은 매출 2655억원(YoY +33%), 영업이익 528억원(YoY +63%, OPM 19.9%)을 기록했다”며 “중국의 현지통화 기준 매출이 전 월 +5.4% 성장한데 이어 당월에는 +25% 성장했고 전년도 낮은 기저효과와 신제품 출시, 매대 점유율 확대, 본격적인 중국 춘절 선물세트 판매가 맞물려 고성장했다”고 전했다.

또 “국내는 매출이 +25% 성장했는데 9월 실시한 주요 제품 판가 인상이 온전히 반영됐고 전 채널 점유율을 늘려가고 있다”며 “베트남은 현지통화기준 매출이 +35% 성장했는데 중국과 마찬가지로 명절 선물세트 판매가 확대됐고 젤리, 과일 케익, 양산 빵 등 신규 카테고리 확장도 지속하는 중”이라고 밝혔다.

그는 “러시아 매출은 원화기준 +85%, 현지통화기준 +35% 성장했고 4월 실시한 가격인상 효과 외에도 신공장 파이라인 가동에 따른 판매 물량 증가와 비스켓 부문 매출 확대가 실적 성장을 견인했다”며 “전지역은 주요 원자재 투입단가 상승으로 제조원가율이 각각 1~4%p 상승했으나 가 격인상과 비용 효율화, 판매량 증가에 따른 레버리지 효과로 수익성을 방어했다”고 설명했다.

한편 “오리온은 중국과 베트남의 명절 선물세트 실적 인식과 가격인상, 환율 효과까지 실적 성장에 기여하면서 12월에도 11월의 실적 호조세가 이어질 것”이라며 “오리온의 4분기 매출액은 8038억원(YoY +28%), 영업이익은 1431억원(YoY +41%, OPM 17.8%)으로 또 역대 최대 분기 실적을 경신할 것”으로 전망했다.

이어 “다음해는 선물세트 판매 시점 차이와 환율 기저 등 성장에 대한 부담이 있지만 국가별 카테고리 확장과 CAPA 증설을 통해 성장 모멘텀을 이어갈 것”이라며 “국내는 건강기능 및 간편 대용식을 확장하고 있다”고 덧붙였다.

끝으로 “해외에서도 각각 기존 주력 제품이었던 파이 외에도 스낵, 젤리, 쌀과자, 양산빵 등 카테고리를 확장하고 있다”며 “다음해 러시아 신공장 스낵 라인 증설 외에도 중국, 베트남에서의 CAPA 확대가 있을 것”으로 기대했다.

오리온은 음식료품의 제조, 가공 및 판매사업을 영위한다.

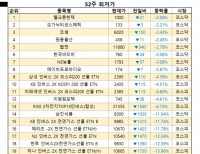

오리온. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>