[버핏연구소=김인식 기자] 교보증권은 2일 현대차(005380)에 대해 위기에 불확실한 위기에 강한 미래 자동차 판매 전략을 가지고 있다며 투자의견 ‘매수’와 목표주가를 22만원으로 신규제시했다. 이날 오후 2시 28분 현대차의 주가는 15만7000원이다.

남주신 교보증권 연구원은 “현대차 올해 매출액은 152조1000억원(YoY +6.4%) 영업이익은 12조900억원(YoY +25.4%)로 예상한다”며 “미국,내수,유럽을 중심으로 한 xEV(전기자동차) 호조세가 지속될 것”이라고 기대했다.

그는 “소비 둔화에 대해 어떻게 대응할 것인지가 주요 관건”이라며 “현대차는 전기차 조기 개발과 출시를 통해 전기차 시장에서 경쟁력이 뛰어난 제품으로 점유율을 확대하고 있다”고 평가했다.

또 “HEV(하이브리드), EV(전기), PHEV(플러그인 하이브리드) 파워트레인의 비중이 뚜렷할 것”이라며 “현대차는 올해 xEV 라인업 확대가 가속화되며 글로벌 점유율 11.5%~11.8% 사이 도달 가능할 것”이라고 내다봤다.

다만 “투자리스크로는 중고차 가격하락과 금리인상”이라며 “금융 사업부 감익은 불가피하다”고 언급했다.

현대차는 자동차 및 자동차부품을 제조 및 판매하는 완성차 제조업체로, 현대자동차그룹에 속해 있다.

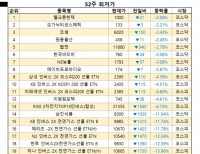

현대차.최근 실적 [자료=네이버 증권]

kis7042@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>