[버핏연구소=이상원 기자] 메리츠증권은 6일 GS건설(006360)에 대해 낮은 이익 배경인 원가율 점검 지속으로 마진 불확실성이 존재하지만 가이던스(실적 예상 전망치)를 상회한 분양 물량을 고려해 투자의견 ‘매수’와 목표주가 2만9000원을 유지했다. 이날 오전 10시 35분 현재 GS건설의 주가는 2만2950원이다.

문경원 메리츠증권 연구원은 “지난해 4분기 영업이익은 1282억원(YoY -6%)을 기록할 것”이라며 “영업이익이 시장기대치(컨센서스) 1410억원을 소폭 하회할 것”이라고 전망했다.

그는 “지난해 3분기부터 이어진 일부 현장에 대한 원가율 점검이 4분기에도 지속된 것”이라며 “원가율 점검이 올해 상반기에도 지속될 것으로 봐 마진 개선 여부가 불확실할 것”이라고 판단했다.

다만 “시장 둔화에도 불구 지난해 연간 분양 물량이 2만8000세대를 기록하며 가이던스(2만7400세대를)를 소폭 상회했다”라며 “내년 상반기까지 주택 매출 성장을 이어갈 것”이라고 설명했다.

이어 “GS이니마의 오만 구브라(9200억원) 및 베트남 뚜띠엠 사업(3000억원) 등 해외 수주 파이프라인이 존재한다”라고 전했다.

또 “올해부터 GS이니마의 담수화 프로젝트(구브라) 및 베트남 나베 프로젝트 등의 매출 기여가 시작될 것”이라며 “신사업 부문 매출 성장 기대가 가능할 것”이라고 내다봤다.

끝으로 “금리 안정화 및 주택 업황 반등이 중요 주가 변수 요인 일 것”이라며 “주택 시장 둔화의 가장 큰 원인인 금리 상승세 안정화 신호가 보일 시 주가 반등폭도 탄력적일 것”이라고 예상했다.

GS건설은 GS그룹 계열 건설업체이다.

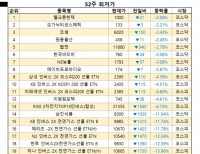

GS건설 최근 실적. [이미지=네이버증권]

lksw4070@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>