교보증권 백광제. 2023년 1월 18일. 투자의견: Overweight(비중확대)

[버핏연구소=김인식 기자] 지난해 건설업종 지수는 러·우 전쟁 및 글로벌 인플레이션으로 인한 원자재 가격 및 금리 인상, 분양시장 위축 관련 이슈로 수익률 부진을 보였다. 여전히 위축·미분양 리스크는 잔재하지만 최근 원자재가격 이슈 및 신용경색에 따른 조달금리 리스크는 진정세로 접어들었다. 최근 주가는 금융위기 저점을 크게 하회하는 수준으로 리스크가 충분히 반영된 수준으로 판단된다.

또 올해 원자재가 하락, 시중금리 안정 및 분양공급 축소에 따른 인력난 완화 등 비용 조정을 통한 마진 개선 여력이 있다는 점을 감안하면, 분양 시장 리스크의 실적 전이가 크지 않을 것으로 전망된다. 건설업종에 대해 극단적 주가 하락에 따른 역대급 밸류에이션 매력과 ‘지난 2000년 이후 최고 수준의 KOSPI(코스피) 대비 PER Discount 및 견조한 수주 실적 등을 근거로 투자의견 ‘비중확대’를 유지했다.

지난해 건설업종 지수 수익률은 36.0% 하락하며 KOSPI 하락률 24.9% 대비 11.2% 초과 하락했다. 원자재 상승, 금리 인상 등 글로벌 매크로 이슈의 직격탄으로 KOSPI 수익률을 크게 하회했다. 주가 하락의 영향으로 현재 건설업종 12개월 예상 평균 PER은 5.12배에 그치고 있다. 올해 여전한 매크로 악재의 영향권 아래에 드라마틱한 실적 반전은 힘들겠지만, 시장 우려에 비해서는 각 건설업체들의 실적이 견조할 것으로 내다봤다.

kis7042@buffettlab.co.kr

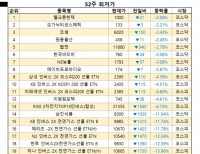

[관심종목]

006360: GS건설, 047040: 대우건설, 375500: DL이앤씨, 000720: 현대건설

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>