[버핏 연구소=이승윤 기자] 현대차증권은 6일 크래프톤(259960)에 대해 PC와 모바일 중국 호조세로 1분기 영업이익 시장 기대치를 충족할 것이라며, 투자의견 『매수』와 목표주가 26만원을 유지했다. 크래프톤의 전일 종가는 18만4200원이다.

현대차증권의 김현용 애널리스트는 “1분기 매출액 4946억원(YoY -5.4%), 영업이익 2224억원(YoY -29.4%)으로 시장 기대 치를 충족하는 양호한 실적을 시현할 것”이라며 “매출은 중국 춘절 프로모션 효과를 누린 PC가 1325억원(YoY +24.9%)으로 고성장하며 BGMI 부재 속 부진이 불가피했던 모바일(3120억원, YoY -21.2%)을 일정 부분 메이크업했다”고 판단했다.

또 “비용 측면에서는 인건비, 지급 수수료, 마케팅비 등 통제 가능한 비용 항목이 전년동기 수준을 유지했다”며 “주식보상비용 제외 시 전년동기에 근접하는 이익률을 올릴 것”으로 예상했다.

그는 “중국은 PC와 모바일에서 모두 춘절 성수기 효과 누리며 매출과 트래픽이 모두 반등하는 성과를 기록했다”며 “PC는 춘절 스킨판매 프로모션에서 매우 긍정적인 유저 반응을 이끌어 내며 일매출 최고치를 경신했다”고 밝혔다.

이어 “모바일은 중국 트래픽이 1분기 크게 반등했고 반등 폭은 전년도 동기간 대비 컸던 점이 긍정적”이라며 “중국 모바일 1~2월 매출까지는 전년동기 플랫 실적 기록한 점 고무적”이라고 설명했다.

반면 “중국 외 모바일은 리오프닝 영향의 지속 및 인도 부재로 다소 부진했다”며 “그러나 인도사업은 이르면 상반기 이내 영업 재개하고 하반기에는 분기 300억대였던 종전 매출액을 회복할 계획”이라고 전했다.

한편 “올해 신작은 디펜스 더비(상반기 국내, 하반기 글로벌)가 대표작이고 6월로 예정된 TCP 스토리 DLC 출시 정도가 주요 신규 콘텐츠에 해당된다”며 “그러나 다음해 하반기에 블랙버짓 얼리액세스, 콘솔게임 서브노티카 3번째 시리즈를 비롯한 최대 4종의 전략 게임 출시가 예정돼 있고 2025년에도 눈물을 마시는 새를 필두로 다수 프로젝트가 론칭돼 대형 신작 공백 우려는 다음해부터 최소화될 것”으로 추정했다.

끝으로 “크래프톤과 네이버가 함께 준비 중인 메타버스 게임 플랫폼도 상반기 북미시장 테스트를 거쳐 연내 얼리액세스 형태의 서비스 개시를 계획 중”이라며 “로블록스와 유사한 형태가 예상되나 차별화된 콘텐츠와 언리얼 엔진을 적용한 고품격 그래픽으로 초기부터 이용자 공략에 적극적으로 나설 것”으로 전망했다.

크래프톤은 게임의 개발 및 퍼블리싱을 영위한다.

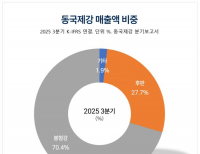

크래프톤. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>