키움증권 신대현 연구원. 2023년 4월 12일. 투자의견: 비중확대

[버핏연구소=이상원 기자] 내수 소비경기 둔화와 인플레이션에 따른 각종 비용 요소 증가 등으로, 주요 유통 업체들의 1분기 실적은 전반적으로 시장 기대치(컨센서스) 대비 부진할 전망이다. 다만 면세점 업체들의 실적은 다이고 알선수수료율 안정화, FIT(개별여행) 수요 회복, 특허 수수료 감면 확정에 따른 비용 환입 등 영향으로 시장 기대치를 상회할 것으로 예상된다.

먼저 편의점은 유동인구 회복, 즉석식품 수요 호조 등에도 진단키트 판매 역기저 부담으로 동일점 성장률이 전분기 대비 둔화될 전망이며, 백화점은 소비경기 둔화 영향 등으로 기존점 성장률이 전분기 대비 둔화될 것으로 예상된다. 이어 할인점은 소비경기 둔화와 명절 시점 차이 영향 등으로 기존점 성장률이 시장 기대치 대비 부진할 전망이며, 면세점은 FIT 수요 증가에도 불구 다이고 알선수수료율 안정화를 위한 전략적 판매 조정으로 인해 일 매출액이 전분기 대비 평균 -27% 가량 역성장할 것으로 예측된다.

다만 중국 리오프닝 효과가 본격화되면서, 면세점 업체들의 2분기 실적이 1분기 대비 개선될 것으로 전망된다. 이는 1분기에 알선수수료율 안정화가 진행됐고, 중국 소비자 신뢰지수가 반등하고 있으며 한중 항공편 증편 및 해외여행 수요 증가 등이 본격적으로 나타나고 있기 때문이다. 추가로 즉석식품 수요 증가 등으로 편의점의 2분기 업황도 1분기 대비 개선될 것이며, 백화점과 할인점의 경우 2분기에 업황이 저점을 통과할 것으로 예상된다.

lksw4070@buffettlab.co.kr

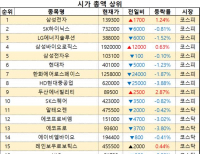

[관심 종목]

004170: 신세계, 023530: 롯데쇼핑, 008770: 호텔신라, 069960: 현대백화점, 282330: BGF리테일

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>