DGB금융지주(대표이 김태오. 139130)가 12월 은행 업종 저PBR 1위를 기록했다.

서울 종로구 DGB금융그룹 전경. [사진=더밸류뉴스]

서울 종로구 DGB금융그룹 전경. [사진=더밸류뉴스]

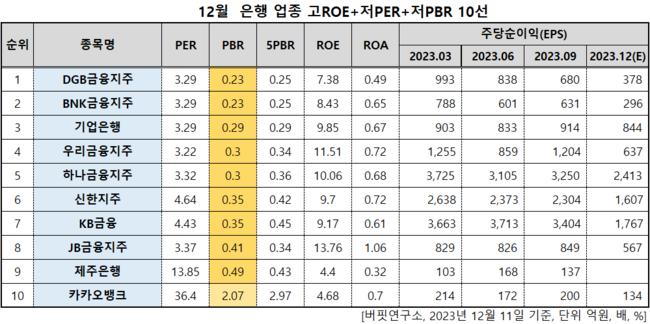

버핏연구소 조사 결과 DGB금융지주가 12월 은행 업종에서 PBR 0.23배로 가장 낮았다. 이어 BNK금융지주(138930)(0.23), 기업은행(024110)(0.29), 우리금융지주(316140)(0.3)가 뒤를 이었다.

12월 은행 업종 저PBR 10선. [자료=버핏연구소]DGB금융지주의 다음해 지배순수익은 전년대비 8% 증가한 5228억원을 기록할 전망이다. 반면 은행채 단기물 연동 대출 비중이 높아 다음해 3분기부터 분기 NIM 하락이 예상되기에 은행 NIM은 1.98%로 전년대비 6bp 하락할 것이다.

12월 은행 업종 저PBR 10선. [자료=버핏연구소]DGB금융지주의 다음해 지배순수익은 전년대비 8% 증가한 5228억원을 기록할 전망이다. 반면 은행채 단기물 연동 대출 비중이 높아 다음해 3분기부터 분기 NIM 하락이 예상되기에 은행 NIM은 1.98%로 전년대비 6bp 하락할 것이다.

은행 원화대출금은 전년대비 8% 증가할 것으로 보인다. 시중은행으로 전환되면 성장 잠재력이 높은 부분에 대한 대출 영업이 강화될 것이다. 올해 3분기 보통주자본비율은 11.1%로 타이트하지만 증권과 캐피탈 영업자산 관리 강화 속에서 지주가 9%대 ROE 수준이 나오는 것을 봤을 때 은행 RWA 확대에도 그룹 보통주자본비율 방어가 가능하다.

다음해 그룹 대손율은 RC값 조정과 PF와 관련된 추가 충당금 적립 규모가 올해 대비 감소하면서 전년대비 16bp 개선된 0.59%를 기록할 전망이다.

DGB금융지주는 지난해 매출액 7조2746억원, 영업이익 6072억원, 당기순이익 4364억원을 기록했다. 전년대비 매출액은 40.01% 증가했고 영업이익, 당기순이익은 각각 18.89%, 21.2% 감소했다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>