[버핏 연구소=이승윤 기자] DB금융투자는 14일 웹젠(069080)에 대해 장부가액으로 하방이 지지되고 있고 신작 성과에 따라 업사이드가 크다며, 투자의견 『매수』와 목표주가 2만8000원을 개시했다. 웹젠의 전일 종가는 1만6450원이다.

DB금융투자의 최승호 애널리스트는 “웹젠은 과거 리니지와 어깨를 나란히 하던 ‘뮤’ IP를 보유하고 있는 중견게임사”라며 “엔씨소프트는 리니지 IP를 기반으로 자체개발에 주력한 반면 웹젠은 IP홀더로서 IP 세일즈에 주력하고 현재는 20개가 넘는 뮤 IP의 게임이 중국에서 서비스되고 있다”고 밝혔다.

또 “뮤 IP 게임 매출의 5-7%를 수취하며 뮤 IP의 중국 인기가 높아 비용 투입 없이 분기 100억원을 상회하는 매출이 꾸준히 발생 중”이라며 “웹젠은 중국에서 출시되는 뮤 IP 게임들을 국내에 역수입하기도 하는데 최근 역수입 후 출시한 뮤 모나크(중국 최고순위 20위)가 구글 최고 매출 순위 3위, 초기 일매출 6억원을 달성했다”고 전했다.

그는 “1~3분기 누적 마케팅 지출액이 16억원에 불과하다”며 “뮤 모나크가 출시된 4분기 마케팅비는 TOP 신작 중 최상위권의 매출액/마케팅비 비율인 42억원”으로 추정했다.

한편 “3분기 기준으로 이익잉여금이 5038억원이며 부동산 가치(시가 고려)까지 합산 시 현금성 자산은 약 6000억원일 것”이라며 “장부가치로 판단해도 저평가이며 강화된 주주환원, 테르비스, 신규IP(추정) 게임 등 자체개발 게임들 출시를 통한 실적/밸류에이션 스토리가 있다는 것을 고려하면 현저한 저평가 수준”이라고 판단했다.

이어 “웹젠은 3년전부터 자체개발에 힘을 쏟은 것으로 보여 2025년에도 탄탄한 자체개발 라인업을 선보일 것”이라며 “웹젠이 강점을 지닌 시즌 별 기획 출시 상품의 시장 반응도 지켜봐야 할 포인트”라고 판단했다.

끝으로 “올해 진행했던 산리오 에디션에 이은 새로운 캐릭터 브랜드와의 콜라보 제품 출시가 다음해에도 예정돼 있다”며 “뮤 모나크의 기대이상 성과로 뮤 IP의 현금창출능력은 다음해에도 지속될 것이고 지스타에서 테르비스 반응이 좋았던 것을 고려하면 다음해 신작 IP 2개의 실적도 좋을 것”으로 기대했다.

웹젠은 온라인 게임, 모바일 게임, 웹게임을 서비스한다.

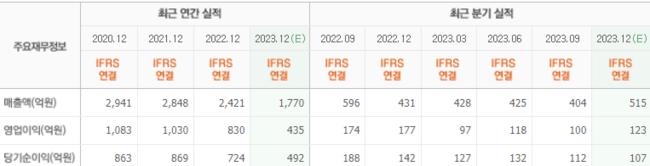

웹젠. 최근 실적 [자료=네이버 증권]

웹젠. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>