[김승범 연구원]

1986년에 설립된 케이디켐은 1986년도에 설립되었다. PVC 안정제(플라스틱 첨가제)의 제조 및 판매를 주요 사업으로 영위하고 있으며, 2015년 11월에 코스닥 시장에 상장되어 거래가 진행중이다.

주요 제품으로는 유기액상안정제가 있으며 지난해 기준 제품별 매출 비중은 유기액상안정제 70%, 기타 안정제 6%, 상품매출이 24%를 차지하고 있다.

30여년의 업력의 노하우를 통해 유기액상안정제의 국내 시장점유율은 58%에 달한다. 유기액상안정제 부문에서 독보적인 1위 기업의 지위를 확보하고 있으며, 꾸준히 실적이 개선되면서 매년 두 자리수의 ROE를 기록하고 있다.

▶ 유기액상안정제 점유율 1위

케이디켐은 PVC(폴라염화비닐) 관련 제품의 가공에 필요한 첨가제인 유기액상안정제를 만드는 기업이다. 건물에 들어가는 PVC 바닥재, 벽지, 타일 등의 건축자재나 인조가죽, 자동차 내장재 모두 안정제 없이는 가공이 불가능하다. 쉽게 말해 PVC 제품이 빵이라면 안정제는 빵을 만드는 데 필요한 효모인 셈이다.

유기액상안정제는 PVC 가공시 발생되는 PVC수지의 손상을 방지하고 가공성을 개선하며 제품의 열화를 방지하는 역할을 하고 있다. 제조공정 중 유기액상안정제는 소량이 투입(PVC 질량 100기준, 2~5PHR)되지만 제품 품질에 큰 영향을 미치는 필수첨가제 이다.

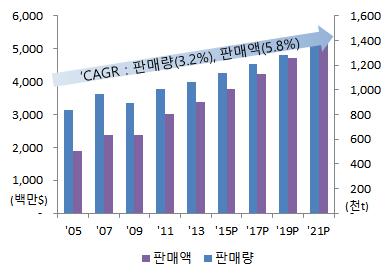

PVC제품 가공과정에서 반드시 들어가야하는 유기액상안정제의 글로벌 시장은 점점 커지고 있다. Ceresana Research 에 따르면 전세계 안정제 시장은 2013년 기준으로 33억 66백만 달러로 전세계시장이 2021까지 연평균 성장률 5.8%로 성장할 것으로 보고 있다. 물량기준으로는 3.2% 성장할 것으로 예상하고 있다. 독일의 Baerlocher, 일본 Adeks가 고품질 시장에서 경쟁하고 있다.

한편 국내 PVC안정제 시장은 중국 저가 안정제 유입이 차단되면서 과점시장을 이루고 있다. 케이디켐은 시장점유율 58%로 국내 1위 지위를 유지하고 있으며, 현재 LG하우시스, 한화, KCC를 포함한 400여개 국내외 기업에 유기액상안정제를 공급하고 있다. 개별 거래처의 매출 비중은 4~5%로 고르게 분포된 편이다.

▶ 연평균 10%의 안정적인 성장, 꾸준한 실적

케이디켐은 2000년부터 2014년까지 매출액이 4.2배 증가했고, 연평균 성장률 11%를 기록하며 지속적으로 성장했다. 같은 기간 영업이익 성장률은 18%로 매출액 대비 더 높은 성장률을 보이며 성장해왔다.

매년 꾸준하게 실적이 개선되면서 두 자리수의 ROE를 기록했다. 지난해 ROE는 13.99%였고, 2014년 18.19%, 2013년 13.32%로 알려졌다.

지난해 케이디켐은 459억원의 매출액과 영업이익 71억원, 당기순이익 63억원을 기록했다. 영업이익률은 15.47%, 당기순이익률 13.73%를 나타냈다.

올해 케이디켐은 시장분석 및 사업계획 목표를 고려해 영업실적 등에 대한 전망을 공시했다. 케이디켐은 매출액 505억원, 영업이익 82억원, 당기순이익 75억원을 예상했다.

시장의 컨센서스 역시 크게 다르지 않다. 대신증권의 박양주 연구원은 『국내시장의 독보적인 시장점유율과 해외 수출 증가로 올해 매출액 510억원, 영업이익 81억원, 당기순이익 72억원을 기록할 것으로 판단한다』며 『유기액상안정제라는 니치마켓에서의 지배력과 해외 진출을 통한 성장성을 감안하면 현주가수준은 매력적인 것』으로 분석했다.

▶ 수출 비중 확대로 성장성 확보

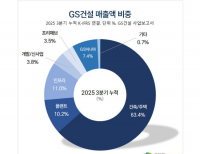

케이디켐은 지난해 수출비중이 약 32%였으나, 수출 확대를 통한 성장을 이어나갈 것으로 보여진다. 해외시장 롱략을 위해 2006년 중국 산동KDC 화학유한공사를 설립한 이후로 2013년 아프리카(에디오피아, 이집트), 유럽(터키) 시장을 진출했으며, 지난해에는 중국 상해사무소를 오픈하기도 했다. 해외 거래처 매출은 63%가 아시아에서 발생했고, 중동 13%, 중미 8%, 아프리카 7% 등으로 이어졌다.

특히 중국이 가장 높은 매출 비중을 차지하고 있다, 중국은 다수의 로컬제조사들이 저가안정제 시장을 장악하고 있는 시장으로 중국향 매출 증가는 케이디켐의 친환경 및 고품질 안정제에 대한 수요가 늘어나고 있는 것으로 해석이 가능하다.

PVC안정제 시장은 개발도상국의 성장률이 선진국에 비해 높고 산업화가 진행되는 국가일수록 안정제의 수요가 증가하는 특징을 가지고 있다. 고객사는 특정업체에 집중되지 않으며 400여개의 거래처에 매출이 안정적으로 퍼져있다. 또한 해외 25개국, 130여개의 고객을 보유해 국내외 네트워크를 강화하고 있다. 국내 주요 고객사는 LG하우시스, 한화, KCC 등이다.

국내 뿐만 아니라 해외에서도 유해 소재 및 물질에 대한 규제가 강화되고 있다. PVC안정제 역시 유독안정제의 시장은 감소하는 반면 준무독/무독 안정제 시장이 성장하고 있다.

유기액상안정제는 유기산금속염, 용제 및 산화방지제, 유기인에스테르계, 착색방지제 등의 첨가물로 생산한다. 특히 유기산금속염음 유기액상안정제의 품질을 결정하는 주요원재료로 금속에 따라 무독(Ca,Zn,Mg) 준무독(Ba), 유독(Cd,Pb) 안정제로 구별된다.

고객사의 요구와 친환경트렌드로 준무독/무독 유기액상안정제 매출 증가로 시장지배력은 더욱 커지고 있다. 일반 안정제에 비하여 고가임에도 친환경 유기액상안정제의 매출증가는 향후 성장요인으로 작용할 전망이다.

유기액상안정제도 친환경 트렌드에 부합하여 준무독/무독 유기액상안정제 매출이 증가하면서 수익성도 개선될 것으로 판단한다. 경쟁사 대비 친환경 유기액상안정제 매출이 증가하면서 영업이익률 차별화도 진행될 것으로 판단한다.

[Copyright 무단 전재 및 재배포 금지]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>