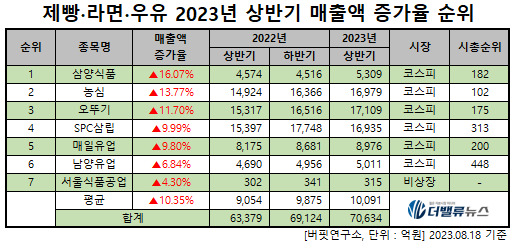

한국 주식 시장의 제빵∙라면∙우유주 가운데 올해 상반기 매출액 증가율 1위는 삼양식품(003230)(대표이사 김정수 김동찬)으로 조사됐다.

기업분석전문 버핏연구소의 조사 결과 삼양식품의 올해 상반기 매출액은 5309억원으로 전년동기대비 16.07% 증가했다.

제빵∙라면∙우유주 올해 상반기 매출액 증가율 순위. [자료=버핏연구소]

제빵∙라면∙우유주 올해 상반기 매출액 증가율 순위. [자료=버핏연구소]

이어 농심(004370) 13.77%, 오뚜기 11.7%, SPC삼립(005610) 9.99% 늘었다.

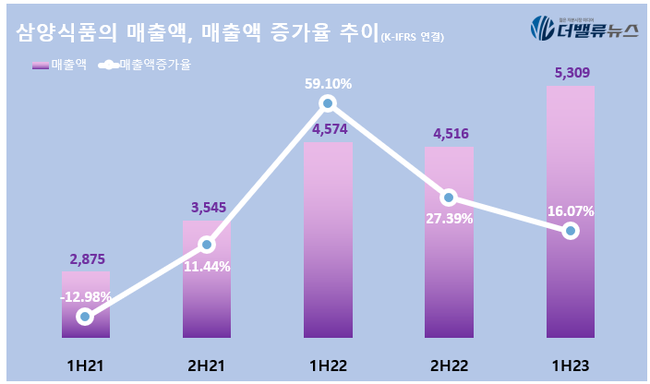

삼양식품의 매출액, 매출액 증가율 추이. [자료=버핏연구소]

삼양식품의 매출액, 매출액 증가율 추이. [자료=버핏연구소]

삼양식품은 올해 상반기 매출액 5309억원, 영업이익 679억원, 당기순이익 574억원을 기록했다(이하 K-IFRS 연결). 전년동기대비 각각 16.07%, 31.08%, 22.39% 증가했다. 올해 상반기 해외와 내수 모두 긍정적인 실적을 얻었다. 해외의 경우 지난 2021년 미국 물류 대란 후 안전 재고 출고로 높은 기저효과가 있었음에도 고성장 추세가 이어졌다. 내수의 경우 주력 브랜드 및 신제품 판매 확대로 긍정적인 성과를 얻었다.

불닭 브랜드 제품. [이미지=삼양식품]

불닭 브랜드 제품. [이미지=삼양식품]

하반기도 긍정적이다. 올해 3분기 매출액, 영업이익은 각각 2836억원, 354억원으로 전년동기대비 34.09%, 83.42% 증가할 것으로 전망된다. 김태현 IBK투자증권 연구원은 “11월 광군제에 앞서 9월 불닭볶음면 중국향 수출이 대폭 증가했을 것”이라며 “미국을 비롯 태국, 말레이시아, 베트남 등 동남아 지역에서도 양호한 판매 실적을 거뒀을 것”이라고 파악했다. 이어 “국내에서도 불닭볶음면과 삼양라면 중심의 판매 호조세 이어지고 시장점유율도 개선될 전망”이라며 “또 2분기만큼은 아니지만 냉동식품 매출도 증가세 지속될 것”이라고 내다봤다.

삼양식품의 올해 매출액, 영업이익은 각각 1조888억원, 1329억원으로 전년동기대비 19.78%, 47.01% 늘어날 것으로 보인다. 매출액은 1조원, 영업이익은 1000억원 돌파가 기대된다. 국내외 불닭볶음면 수요가 꾸준히 증가하는 상황에서 특히 밀양 제 2공장 준공(2025년 5월 예정) 이후 생산 능력이 약 20~25% 증가하는 만큼 수출 성장 잠재력이 유효할 것으로 분석된다. 수출 제품 ASP(평균판매단가)가 내수보다 10% 이상 높아 미국, 중국, 동남아 등 수출 확대에 따른 중장기 측면의 마진율 개선세가 지속될 전망이다. 아울러 국내에서도 MZ세대를 겨냥한 매운 국물 라면 신제품과 간편식 브랜드를 리뉴얼하는 등 사업 다각화를 추진하고 있어 외형 성장측면에서 긍정적일 것으로 예상된다.

◆신고가 갱신에도 목표주가 줄이어 상향...성장세 지속될 것

삼양식품은 지난 10일 52주 최고가(21만4000원)를 기록했다. 26일은 전일비 1.78%(3400원) 내린 18만7500원으로 마쳤다. 긍정적인 실적에 증권사 역시 목표주가를 연이어 높이고 있다. 이달 18일 IBK증권은 삼양식품의 목표주가를 기존 17만원에서 24만원으로, 지난달 8일 한화증권은 20만원에서 24만원으로 각각 올렸다.

삼양식품의 최근 1년 주가 추이. [자료=네이버 증권]

삼양식품의 최근 1년 주가 추이. [자료=네이버 증권]

한유정 한화증권 연구원은 “‘불닭’의 브랜드화, 중국∙미국∙인도네시아 등 주요 수출국의 판매 법인화로 체계화된 유통망, 공격적인 영업활동의 삼박자가 맞아 떨어지며 안정적인 성장세가 지속될 것”이라며 “수년간 이어진 해외 매출 고성장으로 내년 기저부담이 우려될 수 있으나 지역과 브랜드 포트폴리오를 다각화하며 중장기적으로 성장세를 보일 것”이라고 내다봤다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>