[버핏 연구소=이명학 기자] 상상인증권이 7일 JW중외제약(001060)에 대해 올해 ‘리바로패밀리’(고지혈증치료제)와 ‘햄리브라’(혈우병치료제) 등 고마진제품의 고성장이 예상되는 점, 구조 개혁을 통해 수익성이 개선된 점을 근거로 기업가치 증대가 기대된다며 투자의견은 ‘매수’를 유지했고, 목표주가는 기존 ‘5만원’에서 ‘5만5000원’으로 상향 조정했다. JW중외제약의 전일 종가는 3만2850원이다.

JW중외제약의 지난해 4분기 연결기준 매출액은 2065억원(YoY +8.9%), 영업이익 326억원(YoY +13.7%)이다. 영업이익은 증권가의 예상치를 상회했는데, 전문의약품의 매출 성장과 핵심 고마진 제품(리바로패밀리, 햄리브라)들의 고성장이 호실적에 크게 기여했다.

하태기 상상인증권 연구원은 “올해 리바로패밀리의 안정적 고성장, 헴리브라의 고성장이 예상된다”며 “특히 복합제 리바로젯(비타스타틴+에제티미브)은 당뇨 안정성 장점으로 고지혈증시장에서 고성장을 지속할 전망이다”라고 전했다. 실제로 리바로패밀리는 리바로젯의 성장에 힘입어 지난해에 전년비 29.1% 증가한 1481억원의 영업이익을 달성했다. 향후 추가로 리바로 복합제도 출시될 예정이다.

햄리브라의 성장폭이 기존 예상치보다 가파른 점도 주목할 만하다. 지난해 5월 비항체군까지 보험적용된 것에 힘입어 연간 영업이익 240억원을 기록했다. 올해 영업이익은 이보다 87.5% 증가한 450억원에 달할 것으로 예측된다.

이어 그는 “페린젝트(철분제), 악템라(류마티스 관절염), 엔커버(경장 영양) 등이 성장하면서 지난해 연결기준 영업이익이 996억원(YoY +58.2%)으로 성장했다”며 JW중외제약이 리바로패밀리와 햄리브라에만 의존하는 기업이 아님을 강조했다. 올해에는 영업이익 1000억원을 가뿐히 돌파할 것으로 예상되며, 영업이익률은 14%를 기록할 것으로 전망된다. 그동안 유통구조조정, 재무구조개선, 핵심품목 경쟁력 강화를 통해 구조적 수익성을 대폭 개선한 것이 빛을 발하고 있다는 평이다.

JW중외제약은 의약품 연구, 개발, 제조, 판매를 주요 사업으로 하고 있다.

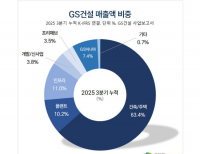

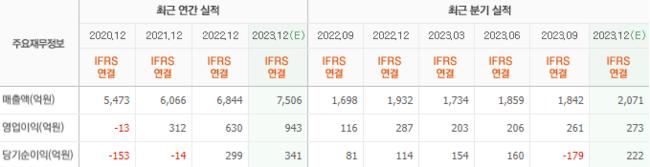

JW중외제약의 최근 실적. [이미지=네이버 증권]

JW중외제약의 최근 실적. [이미지=네이버 증권]

myung0922@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>