[버핏연구소=황기수 기자] IBK투자증권은 15일 이마트(139480)에 대해 부진한 업황이 지속되고 있다며 투자의견은 '중립'으로 하향하고, 목표주가는 7만원을 유지했다. 이마트의 전일 종가는 7만8000원이다.

이마트는 지난해 4분기 연결 기준 매출액 7조3561억원(YoY -1.6%), 영업손실 855억원(YoY 적자전환)의 실적을 기록하며 시장 기대치를 큰 폭으로 하회했다. 남성현 IBK투자증권 연구원은 4분기 실적 부진에 대해 업황 악화에 따른 할인점 기여도 저하와 신세계건설 PF 충당금 비용 및 이마트24 부실점포 폐점에 따른 비용 발생 등을 주요 원인으로 설명했다.

남 연구원은 이 같은 주요 원인들이 개선되기까지는 상당 시간 걸릴 것이라고 분석했다. 올해 유통법 규제가 완화되는 점은 긍정적이나, 할인점 업황 회복이 뚜렷하지 않아 고정비를 충당하기 쉽지 않을 것이라는 분석이다. 또, 할인점 이외 사업부문의 경쟁력도 약해지고 있다는 점도 부정적으로 평가했다.

이마트의 올해 예상 매출액은 30조5140억원(YoY +3.5%), 영업이익은 5708억원(YoY 흑자전환)이다. 남 연구원은 이마트의 본질적 경쟁력은 전국 각지에 다수의 오프라인 채널을 보유하고 있는 점이라며, 최근 주요 경쟁사들이 고정비 부담으로 연이어 폐점을 단행하고 있어 올해 이에 따른 수혜가 기대된다고 설명했다.

이마트는 다양한 채널로 구매, 제조한 상품을 대형마트, 슈퍼마켓, 편의점 등의 대면 채널이나 인터넷, 모바일 등의 비대면 채널을 통해 판매하는 사업을 하고 있다.

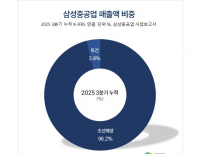

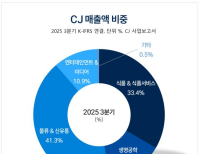

이마트의 최근실적. [이미지=네이버증권]

이마트의 최근실적. [이미지=네이버증권]

ghkdritn12@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>