[버핏 연구소=이승윤 기자] BNK투자증권이 11일 원익QnC(074600)에 실적이 바닥은 지났고 DRAM과 비메모리 고객 위주로 수요가 개선될 것이라며, 투자의견 '매수'를 유지하고 목표주가를 3만8000원으로 상향했다. 원익QnC의 전일 종가는 3만600원이다.

BNK투자증권의 이민희 애널리스트는 “지난해 4분기 매출액은 2025억원(QoQ 13%, YoY -1%)으로 컨센서스 대비 13% 상회했다”며 “영업이익은 91억원(QoQ -31%, YoY 13%)으로 기대치를 30% 하회했다”고 전했다.

이는 “수요 개선으로 매출은 회복됐으나 일회성비용 40억원(신공장이전 비용 등) 반영과 세정, 세라믹, 램프 사업부문이 적자를 기록하며 수익성이 악화됐기 때문”이라며 “자회사 모멘티브는 지난해 4분기에도 매출액(외부발표 기준) 1244억원, 영업이익 137억원, OPM 11%의 양호한 실적을 유지했다”고 밝혔다.

그는 “메모리 고객 가동률 회복과 해외 식각장비 고객 주문 증가로 비수기에도 올해 1분기 매출액은 1987억원(QoQ -2%, YoY -10%), 영업이익은 193억원, OPM 9.7%로 개선될 것”이라며 “지난해 말 완공한 대만 공장은 올해 2분기부터 매출에 기여할 것이고 연초 자회사 모멘티브의 가격 인상도 같은 기간 실적에 반영되면서 2분기 실적이 개선될 것”으로 전망했다.

끝으로 “메모리 고객사들의 DRAM은 하반기 정상 가동률 수준까지 올라갈 것이나 NAND는 여전히 수요가 취약해 6~70% 수준에 그칠 것”이라며 “따라서 올해는 해외 비메모리 고객 수요와 DRAM 위주로 실적이 개선될 것”으로 예상했다.

원익QnC는 반도체 및 디스플레이 제조에 사용되는 석영제품(쿼츠)와 산업용 세라믹을 제조한다.

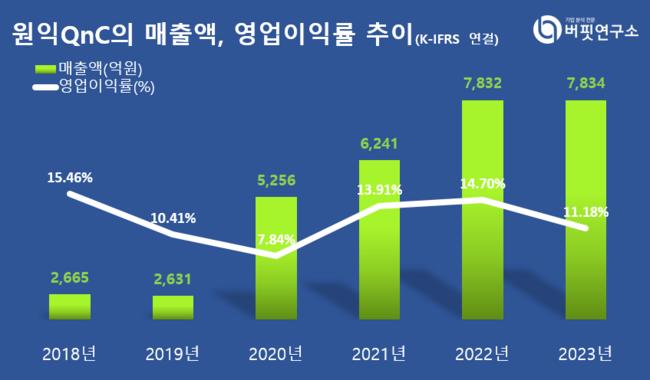

원익QnC. 연간 매출액 및 영업이익률 추이. [자료=버핏연구소]

원익QnC. 연간 매출액 및 영업이익률 추이. [자료=버핏연구소]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>