[버핏 연구소=이명학 기자] 신한투자증권이 9일 호텔신라(008770)에 대해 체화재고 소진에 따른 원가율 악화 이슈가 개선된 점, 중국 단체관광 재개 효과가 2분기부터 본격적으로 가시화될 것이라는 점 등을 통해 실적 상승이 기대된다며 투자의견은 '매수', 목표주가는 7만5000원으로 평가 유지했다. 호텔신라의 전일 종가는 5만9700원이다.

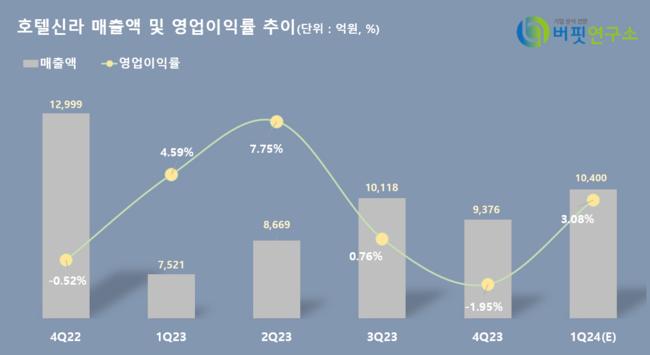

신한투자증권이 예상하는 호텔신라의 올해 1분기 매출액은 1조400억원(YoY +37.7%), 영업이익은 320억원(YoY -7.2%)이다. 특히 호텔신라의 TR(Travel Retail. 면세점 등 영업관리)부문은 지난해 따이공 수요 감소에 의한 기저 효과와 글로벌 여행 수요 증가로 매출이 대폭 증가할 것으로 예측된다.

지난해 하반기 호텔신라를 괴롭혔던 체화재고 소진에 따른 원가율 악화 이슈도 없어 영업이익도 선방할 것으로 보인다. 다만 해외 공항점 임차료 부담은 변수로 작용할 가능성이 있다.

조상훈 신한투자증권 연구원은 "회사는 올해 2분기부터 중국인 단체관광객 입국이 점진적으로 회복될 것이라 전망한다"며 "지난 2월 춘절 연휴를 통해 한중 항공노선과 단체관광 여행 상품이 늘어났다"고 파악했다. 실제로 지난달 초 7년만에 중국 단체관광객이 전세기를 이용해 인천공항으로 입국하는 등 단체관광객 증가가 점차 가시화되고 있다.

이어 조 연구원은 "단체관광객의 객단가는 개별관광객의 약 3배에 달해 구매력에 대한 의구심을 지우기 충분하다. 이에 자연스레 체화재고 이슈도 해결되며, 2분기부터는 TR 부문이 전사 실적을 견인할 것이다"라고 전망했다. 여기에 '호텔&레저' 부문도 높은 OCC(객실 이용율)와 ADR(판매객실 평균요금)을 통해 견조한 실적을 유지함으로써 회사의 반등에 기여할 것이라는 분석이다.

호텔신라는 TR부문, 호텔&레저부문으로 2개 사업부문을 주력으로 하고 있다.

호텔신라 최근 6개 분기 매출액 및 영업이익률 추이. [자료=버핏연구소]

호텔신라 최근 6개 분기 매출액 및 영업이익률 추이. [자료=버핏연구소]

myung0922@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>