NH투자증권은 25일 넷마블(251270)에 대해 올해 비용효율과 매출 증가를 시현했다며, 투자의견 ‘매수’와 목표주가 7만원을 제시했다. 넷마블의 전일 종가는 4만9750원이다.

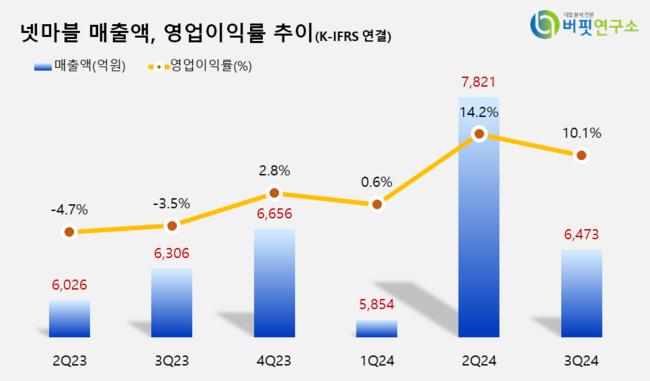

NH투자증권의 이창영 애널리스트는 “비용효율 노력으로 인건비 3.6% 감소를 포함해 올해 3분기 누적 전년 동기 대비 전체 비용은 4.6% 감소하고 매출액은 ‘나혼렙’ 흥행 등으로 9.7% 증가했다”며 “인당 생산성이 증가했다”고 전했다.

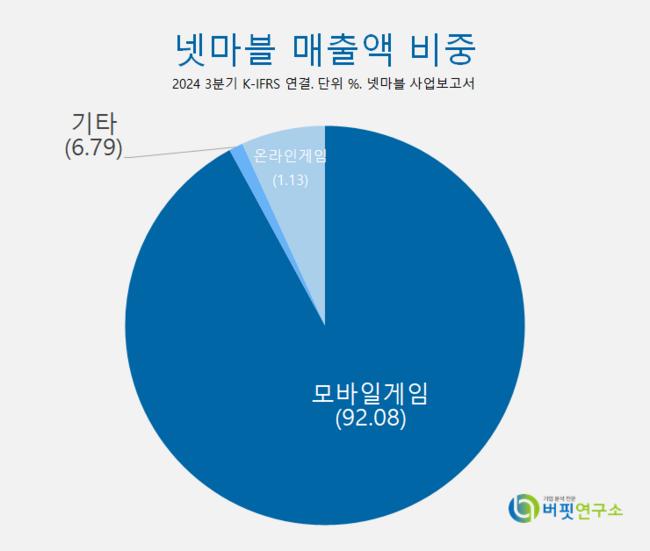

넷마블 매출액 비중. [자료=버핏연구소]

넷마블 매출액 비중. [자료=버핏연구소]

그는 “인위적인 구조조정이 쉽지 않은 국내에서 신규인력 채용을 제한해 인건비를 줄였다”며 “30%의 높은 모바일플랫폼 수수료 절감을 위해 수수료가 저렴한(7.5%) PC 게임 비중 증가를 유도했다”고 추정했다.

이어 “매출액 대비 지급수수료율을 39.6%(지난해 3분기 누적)에서 35.5%(올해 3분기 누적)로 감소시켜 비용을 효율화했다”며 “이런 구조적인 비용 효율화로 향후 신작 흥행 시 과거대비 높은 영업이익 레버리지를 실현할 수 있을 것”으로 전망했다.

한편 “내년에 자체개발 신작 9종과 퍼블리싱 게임 1종 등 국내 게임사 중 가장 많은 신작게임 출시가 예정되어 있다”며 “내년 상반기에 지스타에서 공개된 ‘왕좌의 게임 : 킹스로드’, 하반기에 ‘몬길:스타 다 이브’, ‘The RED:피의 계승자’, ‘나혼렙’의 콘솔/PC(STEAM)이 출시된다”고 밝혔다.

끝으로 “신작들이 내년 넷마블의 새로운 성장원이 될 것”이라며 “넷마블은 비용효율화 유지 및 다양한 장르의 신작 출시로 내년에도 올해와 같은 비용 감소, 매출 증가가 나타날 것”으로 기대했다.

넷마블은 모바일 게임 개발 및 퍼블리싱 사업을 영위한다.

넷마블. 매출액 및 영업이익률. [자료=버핏연구소]

넷마블. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>