대신증권이 16일 한화에어로스페이스(012450)에 대해 호주(레드백, K9), 폴란드(K9), 루마니아(K9), 이라크(K9), 이집트(K9) 등 대형 해외 수출 수주 확보에 따른 가시성 높은 외형 및 이익 성장을 반영해 투자의견은 매수, 목표주가는 43만원을 제시했다. 한화에어로스페이스의 전일 종가는 31만1500원이다.

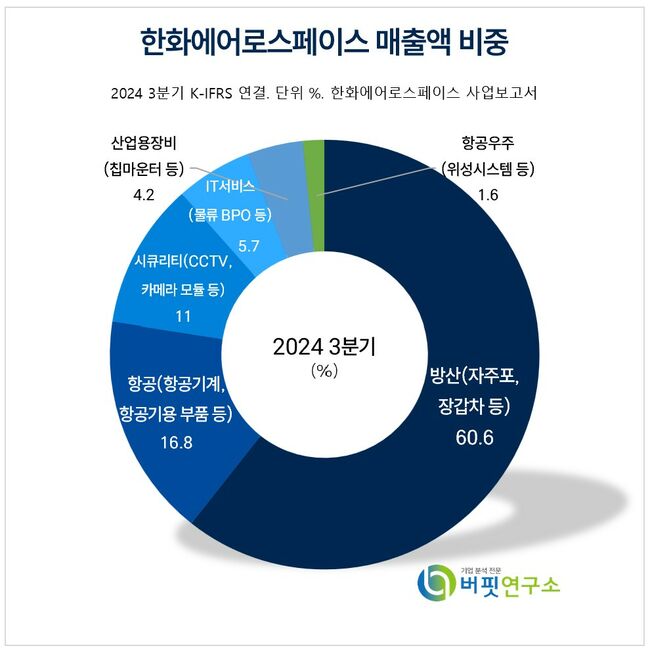

한화에어로스페이스 주요품목 매출 비중. [자료= 한화에어로스페이스 사업보고서]

한화에어로스페이스 주요품목 매출 비중. [자료= 한화에어로스페이스 사업보고서]

한화에어로스페이스는 지난 9월 지배구조 개편을 통해 시큐리티, 정밀기계 사업이 연결 제외됨으로써 항공우주, 지상방산 중심의 사업구조를 확립했다. 연결 상장 자회사로 한화시스템(지휘통제/전자전), 쎄트렉아이(우주위성)가 있으며, 관계회사 한화오션(특수선)의 지분 23.14%를 보유하고 있으며, 육∙해∙공∙우주 등 모든 전장 환경에 대응하는 토탈 디펜스 설루션(Total Defense Solution: 종합 방어 솔루션) 포트폴리오 구축을 완료했다.

한화에어로스페이스는 글로벌 자주포 시장 점유율 50% 이상을 차지하는 K9 제품을 생산하고 있으며, 유리한 수주경쟁 환경을 바탕으로 국내 방산업체와 비교 시 상대적으로 높은 수출사업 마진을 획득 가능한 구조로 파악된다. 이외에도 K21(보병전투차량), 천무(다연장로켓), 천궁(M-SAM)발사대 등 해외수출 이력이 있으며, 수주 경쟁력이 높은 제품군을 다수 보유하고 있다.

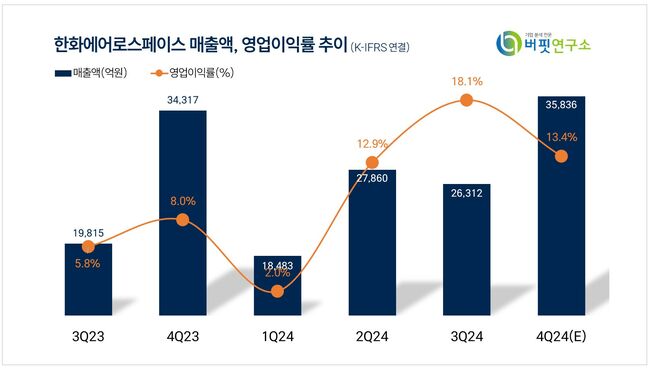

이태환 대신증권 연구원은 올해 실적을 폴란드향 K9 1차(60대), 천무(40대 이상) 등 수출 계약분 인도 본격화를 바탕으로 전년 대비 +90% 영업이익 성장을 예상했다. 25~27년간 약 3년의 매출 및 이익 성장은 기수주한 해외수출계약을 바탕으로 이미 담보된 상태로, 내년 영업이익도 YoY +19% 성장을 예상했다.

한화에어로스페이스는 고도의 정밀기계분야의 핵심기술을 바탕으로 국내외에서 항공기 및 가스터빈 엔진, 자주포, 장갑차 생산 및 판매하고 있다. 또 CCTV, 칩마운터, 우주발사체, 위성시스템 등의 생산 및 판매와 IT기술을 활용한 서비스 제공을 주요 사업으로 하고 있다.

한화에어로스페이스 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

한화에어로스페이스 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>