한국투자증권이 27일 파마리서치(214450)에 대해 리쥬란(재생화장품) 수출 기대감 및 매출 대부분이 방한 외국인이라는 점 등으로 레벨업 요인이 다수 존재한다며 투자의견 ‘매수’ 유지, 목표주가 38만원으로 상향했다. 파마리서치의 전일 종가는 33만7500원이다.

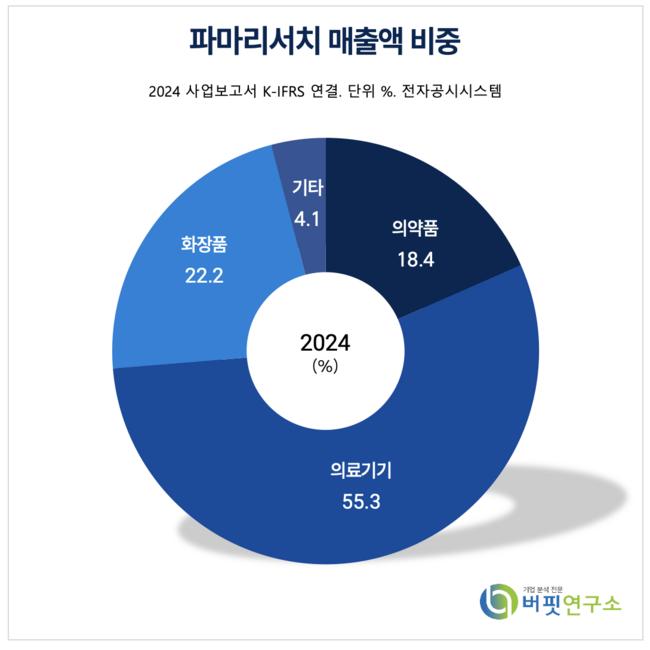

파마리서치 매출액 비중 추이 [자료=파마리서치 2024년 사업보고서]

파마리서치 매출액 비중 추이 [자료=파마리서치 2024년 사업보고서]

강시온 한국투자증권 연구원은 “동사는 선진 시장 진출을 본격화, 수출 TAM(Total Addressable Market, 전체 시장)이 빠르게 확장될 전망”이라며 “글로벌 필러+스킨부스터(Biostimulator) 시장 규모는 6조원 이상으로 추정, 미국과 유럽은 전체의 30%, 25% 이상을 차지하는 핵심 시장”이라고 밝혔다.

이어 “올해 유럽 주요국 내 리쥬란 출시, 미국 Med Spa향 리쥬란 마케팅 강화를 통해 핵심 시장으로 진입이 본격화될 예정”이라며 “스킨부스터 시장 환경 역시 긍정적, 길더마의 지난해 스컬트라 매출은 전년대비 22% 성장했다”고 전했다.

반면, “리스틸렌(필러)은 소폭 감소한 것으로 추정, Injectable Aesthetics(주사미용시술) 내 스킨부스터의 차별화된 성장세가 확인되고 있다”고 평가했다.

특히, “리쥬란의 높은 ROI도 점유율 확대에 유리하다“며 “리쥬란의 수출 판가는 국내와 큰 차이가 없는 반면 해외 시술가는 지역에 따라 국내의 2~4배까지 형성, 기존 출시된 시술 대비 소비자 가격 부담이 여전히 낮고 시술자에게 충분한 마진을 제공하는 점이 시장 침투에 유리하게 작용할 것”이라고 밝혔다.

더불어 해외 사업 전문성이 높은 손지훈 전 휴젤 대표를 신임 대표로 선임한 점도 글로벌 확장 기대를 높이고 있다.

강시온 연구원은 “니쥬란 내수 매출의 15~20%는 방한 외국인 수요로 추정, 과거 중국인 중심이던 고객이 일본, 동남아 등으로 확대되고 있다”며 “외국인의 의료소비 금액은 지난해 전년대비 2.1배 성장한 1조2440억원으로, 그 중 피부과 비중이 2022년 11%에서 지난해 49%로 빠르게 성장하고 있다”고 분석했다.

강 연구원은 “이에 목표주가를 15% 상향, TAM 확장으로 실적 성장 잠재력이 학대됨에 따라 Target PER(주가수익비율)을 30배로 상향한다”며 “EPS(주당순이익) 측면에서도 유럽, 미국, EBD(감가상각전이익) 매출을 보수적으로 반영했기에 추가 상향 여지가 높다”고 평가했다.

이어 “보유 현금 4000억원을 활용한 Inorganic(무기물) 성장도 중장기 기업가치 상승을 이끌 것”이라며 “연이은 실적 서프라이즈와 주가 상승으로 분기 실적이 컨센서스를 하회하거나 수출 지표 둔화시 주가 변동이 나타날 수 있다는 것은 단기 리스크지만 조정시 ‘매수 기회’로 삼아야 한다”고 분석을 마쳤다.

파마리서치는 인체 고유의 재생 매커니즘을 활성화 및 촉진시키는 물질인 PDRN(연어 유래 성분), PN(연어 유래 성분, 리쥬란 성분)의 제조기술을 확보, 국내 공장 설립으로 원재료 조달부터 완제품 제조까지 국산화에 성공했다.

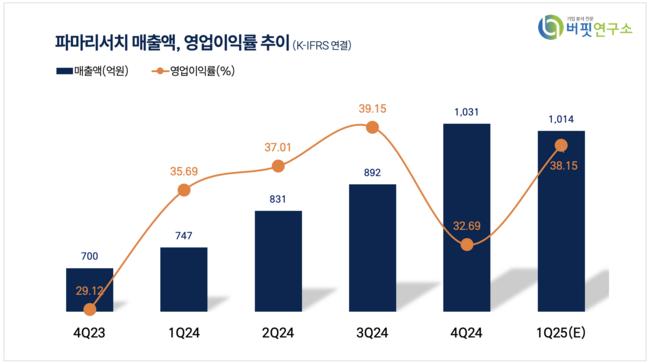

파마리서치 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

파마리서치 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>