신한투자증권은 5일 금호석유화학(011780)에 대해 NB라텍스 회복세와 고부가 합성고무 확대에 따라 이익 체력이 강화될 것으로 전망하며, 투자의견 ‘매수’와 목표주가 16만원을 유지했다. 전일 종가는 11만9700원이다.

이진명 신한투자증권 수석연구원은 “NB라텍스(합성고무 매출 비중 23%)가 2분기를 저점으로 회복하며 전사 실적 개선을 이끌고 있다”며 “고부가 제품인 솔루션중합스티렌부타디엔고무(SSBR·Solution Styrene Butadiene Rubber) 확대와 에틸렌프로필렌고무(EPDM·Ethylene Propylene Diene Monomer Rubber) 증설을 통해 외형 성장과 이익 체력이 함께 강화될 전망”이라고 설명했다.

그는 “2026년 영업이익은 4251억원으로 전년대비 29% 증가할 것으로 예상되며, 합성고무 부문 이익은 1687억원으로 52% 늘어날 것”이라고 덧붙였다.

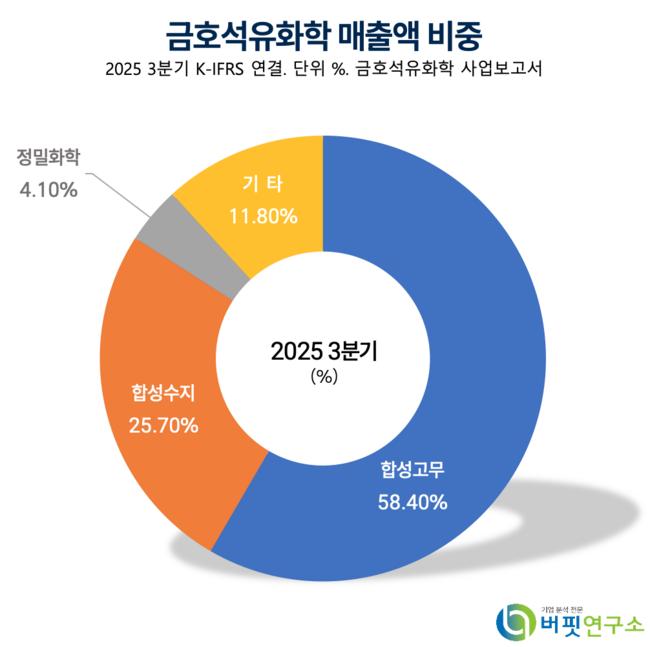

금호석유화학 매출액 비중. [자료=버핏연구소]

금호석유화학 매출액 비중. [자료=버핏연구소]

또한 “미국은 글로벌 니트릴 장갑 수요의 37%를 차지하는 최대 소비국으로, 중국산 장갑에 대한 고율관세(현재 50%, 2026년 100%) 부과로 동남아산 제품 비중이 확대되고 있다”며 “동남아 고객사의 수입 비중이 97%까지 늘어나며 동사가 반사 수혜를 입고 있다”고 분석했다.

신한투자증권은 “11월 NB라텍스 수출량은 6만8000톤으로 전월대비 16%, 전년동기대비 29% 증가했다”며 “4분기 실적은 정기보수와 비수기 영향으로 전분기대비 30% 감소가 불가피하나, 1분기부터 업황 회복과 함께 영업이익이 55% 증가할 것”이라고 내다봤다.

밸류에이션 측면에서도 저평가 구간이 지속된다고 평가했다. 신한투자증권은 “현재 12개월 선행 주가순자산비율(PBR)이 0.5배로 업사이클 최저 수준(0.9배)에 한참 못 미친다”며 “증익 기조와 업종 내 우수한 주주환원 정책을 고려하면 주가 재평가 가능성이 높다”고 밝혔다.

금호석유화학의 올해 매출액은 7조1550억원, 영업이익은 2728억원으로 전년동기대비 각각 13.2%, 24.0% 감소가 예상된다. 2025년에는 매출액 6조9320억원, 영업이익 3296억원으로 회복하며, 2026년에는 매출액 7조2434억원, 영업이익 4251억원으로 증가할 전망이다.

금호석유화학은 지난 1976년 설립된 석유화학 기업으로, 합성고무·합성수지·정밀화학을 중심으로 18개 종속회사를 운영한다. 2025년 금호그린바이오창원 지분 인수를 통해 사업 영역을 확대하고, 친환경 소재 및 글로벌 생산거점 확보로 지속 가능한 성장을 추진하고 있다.

금호석유화학 매출액, 영업이익률 추이. [자료=버핏연구소]

금호석유화학 매출액, 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>