[편집자주 : 버핏연구소는 전일 증권사 리포트 가운데 내용이 충실하고, 현재 주가와 목표 주가의 차이가 높은 종목을 제시한 곳을 선별해 ‘전일 베스트 리포트’를 제공합니다. 시간에 쫓기는 투자자 분들을 대신해 하루에도 숱하게 쏟아지는 증권사 보고서들을 꼼꼼하게 정리해 효과적인 성공 투자의 길을 안내하겠습니다]

[버핏연구소 정윤주 연구원] 16일 발표된 증권사 보고서 가운데 ‘베스트 리포트’는 한화투자증권 이봉진 애널리스트의 ‘2018년 전력기기 업황 회복으로 저평가에서 탈피’이다.

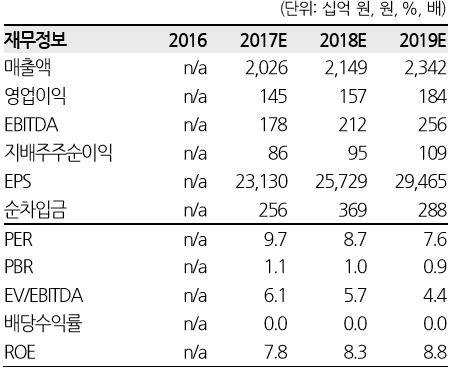

이봉진 애널리스트는 이 보고서에서 현대일렉트릭(267260) 목표 주가 36만원의 매수 의견을 제시했다. 17일 오전 10시 17분 현재 주가는 11만 7000원이다.

현대일렉트릭은 전기전자 사업부문을 영위하고 있다.

[출처: 버핏연구소, 사업보고서]

다음은 보고서 요약.

- 2017년의 매출은 중동지역 매출 지연 등으로 당초 회사가 계획했던 매출 2.1조원에 못 미치는 2조원 수준이 예상.

- 그러나 내년에는 ‘ESS 수주 증가, 유가의 완만한 상승으로 중동지역의 업황 개선’이 전망되어 매출은 올해보다 약 7% 성장할 것으로 전망.

- 영업이익률은 외형 확대 효과 및 국내 초고압 제품 Mix 확대 효과 등으로 올해보다 소폭 개선 가능할 전망. 2018년 영업이익은 1,700억원으로 올해보다 약 10% 증가 예상.

- 중동 중심의 수출 시장을 다변화하기 위해 3분기까지 약 700억원을 동남아지역에서 수주. 동남아, 특히 양호한 성장세가 예상되고, 재정수입도 늘고 있는 아세안 5개국은 취약한 전력인프라로 인해 전력설비 투자가 본격화할 것으로 전망. 해외 시장 다변화 성과 가시화가 기대되는 이유.

- 국내에서는 상반기에는 범현대 가로부터의 ESS 수주, 하반기에는 한전의 송배전 투자 관련 수주가 늘어날 수 있어 내후년까지 매출 성장에 무리가 없을 전망.

- 무상증자 반영 전 목표주가 36만원 유지. 동종업체 대비 현저한 저평가.

[출처: 버핏연구소, 사업보고서]

[ⓒ무단 전재 및 재배포 금지]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>