[버핏연구소=신현숙 기자] 최근 증권사에서 발표된 종목 가운데 GS건설(006360)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

8일 금융정보업체 와이즈리포트에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 GS건설의 목표주가 괴리율이 44.78%로 가장 높았다. 지난 4일 IBK투자증권의 박용희 애널리스트는 GS건설의 목표주가를 4만5000원으로 제시하며 전일 종가(2만4850원) 대비 44.78%의 괴리율을 기록했다.

GS건설이 목표주가 괴리율 1위를 기록한 가운데 실리콘웍스(108320)(44.55%), 효성티앤씨(298020)(43.96%), 효성티앤씨(298020)(43.96%) 등의 순이었다.

괴리율이란 증권사 애널리스트가 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 예를 들어, 애널리스트가 목표주가를 1만원이라 했을 때, 현재 주가가 5000원이라면 주가 괴리율은 50%가 된다. 보통 증권사의 목표 주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 평가한다.

4일 IBK투자증권의 박용희 애널리스트는 "GS건설의 1분기 매출은 2조4410억원(YoY -6.2%, QoQ -12.8%), 영업이익 1710억원(YoY -10.5%, QoQ -5.5%)으로 시장 컨센서스 및 추정치를 하회했다"며 "매출원가율은 88.1%로 전년동기대비 1.7%pt 악화됐는데 인프라부문 매출원가율이 0.8%pt 악화, 플랜트∙전력부문 매출원가율이 11.5%pt 악화됐기 때문"이라고 설명했다.

반면 "건축∙주택부문은 전년 동기 대비 3.1%pt 개선되며 호조를 이어갔다"며 "기타부문(이니마, 모듈∙베트남 사업)에서는 신사업∙분산형 에너지 사업등 신규 비즈니스 확대로 매출이 큰 폭으로 증가했다"고 분석했따.

이어 "GS건설의 1분기 신규수주는 2조2000억원으로 연초 가이던스대비 19%로 양호한 달성율을 보였다"며 "신규분양은 2033세대로 연초 가이던스대비 8%로 부진했지만 2분기 1만3000세대 분양 계획이 있어 기대감을 버리기에는 이르다"고 판단했다.

한편 "GS건설은 지난해 경쟁사와는 다르게 대규모 투자(브라질 수처리업체 인수, 모듈업체인수, 베트남 현지 건자재업, 신재생사업 등 투자)를 단행했다"며 "투자를 통한 이익의 안정성은 확보했으나 자본 시장과의 소통을 통해 뚜렷한 투자 이유에 대한 교감이 더 필요해 보인다"고 평가했다.

그는 "시장 변화에 능동적으로 대응함에도 불구하고 건설업종이라는 이유로 저평가가 지속되고 있다"며 "투자한 이유와 회사가 나아갈 방향을 명확히 해 좀 더 정당한 평가를 받길 기대해 본다"고 언급했다.

또 "재무적 안정성과 개선된 경영성과에도 불구하고 글로벌 금융위기 당시 수준의 시장가치를 받는 것에 대해 고민이 필요해 보인다"고 덧붙였다.

GS건설은 인프라, 건축, 주택신축판매, 플랜트, 전력 및 해외종합건설업 등을 영위하고 있다.

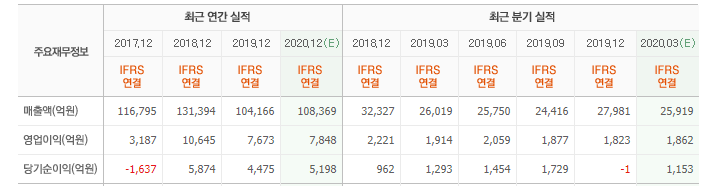

GS건설 최근 실적. [사진=네이버 증권]

shs@buffettlab.co.kr

[관심종목]

006360: GS건설, 108320: 실리콘웍스, 298020: 효성티앤씨, 298020: 효성티앤씨, 138930: BNK금융지주, 267250: 현대중공업지주, 096770: SK이노베이션, 039840: 디오, 298020: 효성티앤씨, 000210: 대림산업

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>