[버핏 리포트] 오뚜기, B2C 수요증가 효과 반영 예상-하이

[버핏 연구소=이아현 기자] 하이투자증권은 2일 오뚜기(007310)에 대해 일부 제품 소비확대와 비용 제한효과로 인해 시장기대치를 상회하는 영업실적이 예상된다며 투자의견 『매수』와 목표주가 70만원을 유지했다. 오뚜기의 이날 오전 9시 25분 현재 주가는 56만6000원이다.

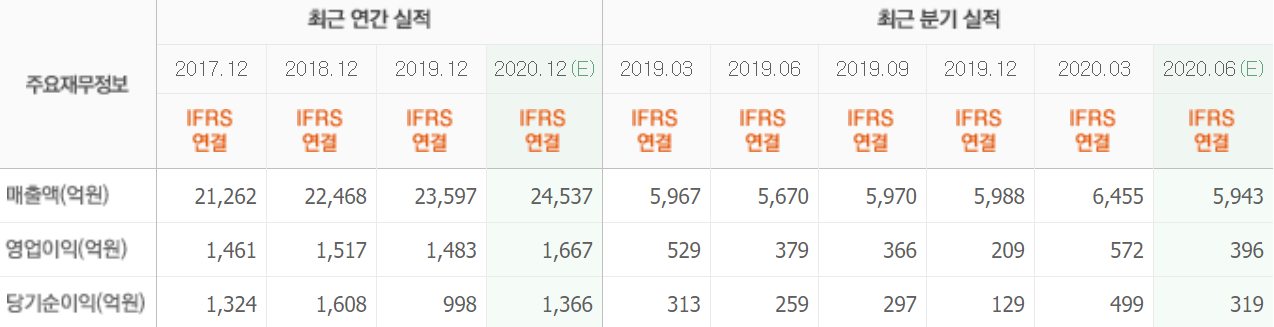

하이투자증권의 이경신 애널리스트는 실적에 대해 “올해 2분기 연결기준 매출액과 영업이익은 각각 6065억원(YoY +7.0%), 426억원(YoY +12.4%)을 기록할 것”이라며 “B2B(기업간 거래) 익스포저(기업이나 개인이 부담하는 위험)에 따른 신종 코로나 바이러스 감염증(코로나19) 영향에 대한 보수적 흐름에도 밥류, 라면 등 일부 제품 소비확대 및 비용 제한효과에 따라 영업실적이 시장기대치(396억원)를 소폭 상회할 것”이라고 내다봤다.

또한 “2분기 실적은 여타 가공식품업체와 유사한 흐름을 보이며 B2C(기업과 소비자간 거래) 비축소비 성격의 제품 매출액 확대 및 B2B 향 일부 소비감소가 반영될 것”이라며 “라면의 경우 전년동기 높은 기저에도 불구하고 봉지 면을 중심으로 한 10% 수준의 성장률이 예상되고 즉석밥을 포함한 가정 간편식(HMR) 제품 및 냉동식품 소비 역시 증가할 것”이라고 추정했다.

한편 “개별기준 매출액의 30% 이상을 차지하는 B2B 향 제품수요의 경우 일부 정체가 있을 것으로 보인다”며 “다만 소스, 유지류 등 B2C 매출액 증가에 따라 카테고리 외형은 지난해 수준을 유지할 것”이라고 판단했다.

이어 “해외부문의 경우 미국의 면류 매출액 증가 등으로 인해 일부 성장세가 예상된다”며 “온라인 비중 또한 확대되고 있어 중장기적으로 긍정적”이라고 평가했다.

오뚜기는 건조식품류, 양념소스류, 유지류, 면제품류 등을 영위하고 있는 기업이다.

오뚜기 최근 실적. [사진=네이버 증권]

lah0322@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>