[버핏 연구소=이아현 기자] 키움증권은 17일 SK하이닉스(000660)에 대해 시장 기대치가 한차례 하향 조정된 후 본격적인 주가 반등이 예상된다며 투자의견 「매수」와 목표주가를 9만9000원에서 10만5000원으로 상향했다. 이날 오전 9시 20분 SK하이닉스의 현재 주가는 8만3100원이다.

키움증권의 박유악 애널리스트는 “SK하이닉스의 올해 2분기 매출액, 영업이익은 각각 8조5000억원(QoQ +18%), 1조9000억원(QoQ +133%)을 기록할 것”이라며 “D램과 낸드의 가격이 전분기대비 각각 14%, 4% 상승해 분기 실적 성장을 견인할 것”이라고 전망했다.

또한 “2분기 사업 부문별로 D램 부문의 매출액, 영업이익은 각각 6조2000억원(QoQ +20%), 2조1000억원(QoQ +58%)일 것”이며 “낸드는 매출액 2조원(QoQ +16%), 영업적자 2637억원을 기록할 것”이라고 예상했다.

그는 “북미 서버 고객들의 재고 축적 수요 증가와 노트북 수요 호조 등으로 인해 D램 부문의 출하량 증가율이 기대치를 상회할 것”이라며 “2분기 신종 코로나 바이러스 감염증(코로나19)에 따른 공급망 훼손 우려로 발생한 고객들의 재고 축적 수요에 대해 하반기에는 역 기저 효과가 나타날 것”이라고 판단했다.

이어 “3분기 매출액, 영업이익은 각각 8조4000억원(QoQ -2%), 1조9000억원으로 전분기 수준의 실적을 기록할 전망”이라며 “D램의 가격은 크게 하락하지만 모바일 D램은 상대적으로 안정세를 보이고 낸드는 내장형 멀티미디어카드(eMMC)와 범용 플래시 메모리(UFS)의 가격 안정세가 이어지지만, 솔리드스테이트드라이브(SSD)를 중심으로 가격 하락이 크게 나타날 것”이라고 내다봤다.

한편 “3분기는 5G 기대감 속에서 진행됐던 D램의 장비 증설 분이 시장에 공급이 풀려 가격 하락 압력이 높아지는 시기가 될 것”이라며 “4분기는 수요의 계절적 비수기에 진입하는 만큼 가격 하락의 압력이 높아질 가능성이 크다”고 전했다.

SK하이닉스는 D램, 낸드플래시, MCP(멀티칩패키지) 등 메모리 반도체를 생산하는 사업을 영위하고 있다.

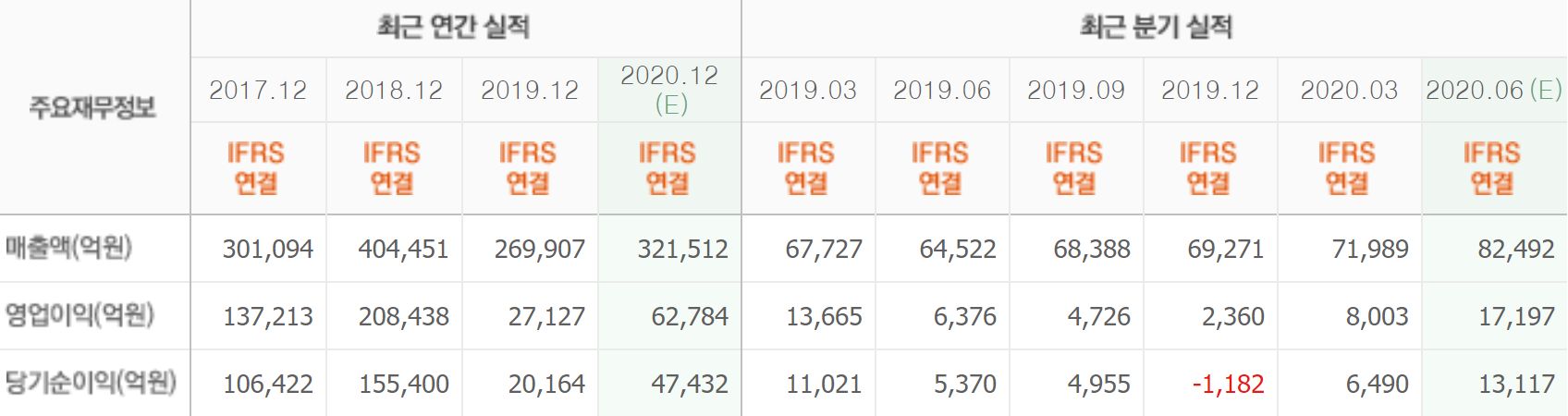

SK하이닉스의 최근 실적. [사진=네이버 증권]

lah0322@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>