[버핏연구소=신현숙 기자] 최근 증권사에서 발표된 종목 가운데 인터로조(119610)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

4일 금융정보업체 와이즈리포트에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 인터로조의 목표주가 괴리율이 42.4%로 가장 높았다. 지난 3일 하나금융투자의 안주원 애널리스트는 인터로조의 목표주가를 37500원으로 제시하며 전일 종가(21600원) 대비 42.4%의 괴리율을 기록했다.

인터로조가 목표주가 괴리율 1위를 기록한 가운데 현대홈쇼핑(057050)(37.9%), 원익QnC(074600)(34.63%), 삼성SDI(006400)(34.42%) 등의 순이다.

괴리율이란 증권사 애널리스트가 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 예를 들어, 애널리스트가 목표주가를 1만원이라 했을 때, 현재 주가가 5000원이라면 주가 괴리율은 50%가 된다. 보통 증권사의 목표주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 평가한다.

3일 하나금융투자의 안주원 애널리스트는 "상반기 실적은 매출액 443억원(YoY +7.2%)과 영업이익 108억원(YoY +12.2%)을 달성했다"며 "2분기 들어서면서 유럽 및 일본 등을 중심으로 해외 매출액이 감소했고 이에 따라 영업이익도 축소됐다"고 설명했다.

이어 "2분기 기준 지역별 매출액은 유럽이 전년동기대비 25% 감소했으며 일본이 동기간 15% 줄었다"며 "해외 매출 비중이 약 70%를 차지하고 있는 만큼 코로나19 영향을 피해갈 수는 없었다"고 평가했다.

반면 "3분기에는 전반적으로 영업환경이 개선되면서 실적 회복이 이루어질 것"이라고 예상했다.

그는 "2분기에 매출 감소가 두드러졌던 유럽과 일본 지역도 매출 증가가 나타나고 있으며 국내도 나아지고 있다"며 "어려운 환경 속에서도 실적 축소가 크지 않았고 신규제품들도 꾸준하게 출시하면서 카테고리를 지속 넓혀나가고 있는 점들은 고무적"이라고 판단했다.

한편 "인터로조의 올해 연간 예상 실적은 매출액 954억원(YoY +3.1%)과 영업이익 232억원(YoY +2.5%)으로 2분기를 기점으로 하반기로 갈수록 실적 개선이 예상되며 지역별로 고른 매출액 회복이 기대된다"며 "3분기는 매출액 240억원(YoY -7.6%)과 영업이익 57억원(YoY -13.0%)으로 1분기 수준의 회복이 전망되며 4분기는 성수기 시즌을 맞아 매출액 271억원(YoY +7.2%)과 영업이익 67억원(YoY +3.8%)으로 더욱 좋을 것"이라고 내다봤다.

또 "인터로조는 올해 아쉬운 실적이지만 나아지고 있다”고 덧붙였다.

인터로조는 콘택트렌즈 제조 및 판매업을 영위하고 있다.

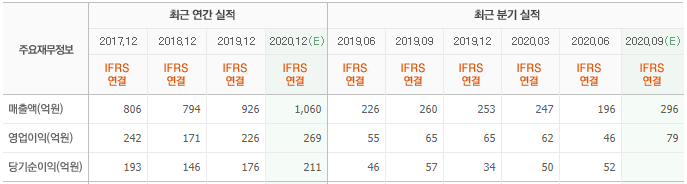

인터로조 최근 실적. [사진=네이버 증권]

shs@buffettlab.co.kr

[관심종목]

119610: 인터로조, 057050: 현대홈쇼핑, 074600: 원익QnC, 006400: 삼성SDI, 000660: SK하이닉스, 195870: 해성디에스, 048260: 오스템임플란트, 036570: 엔씨소프트, 218410: RFHIC, 189300: 인텔리안테크

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>