[버핏 연구소=이승윤 기자] 키움증권은 12일 삼성바이오로직스(207940)에 대해 중장기적으로 중국 CMO 업체 우시의 반사수혜, 빅파마 생산 지역 다변화, 블록버스터 특허 만료로 인한 시밀러 생산 증가 등으로 4공장 수주 호조가 나타날 것이라며, 투자의견 『매수』와 목표주가 110만원을 유지했다. 삼성바이오로직스의 전일 종가는 80만1000원이다.

키움증권의 허혜민 애널리스트는 “1분기 매출액은 4665억원(YoY +79%, QoQ +5%), 영업이익 1610억원(YoY +117%, QoQ +25%, OPM +35%)”이라며 ”시장 컨센서스 매출액 4603억원과 이익 1519억원을 소폭 상회할 것”이라고 밝혔다.

또 “1분기에 반영되는 공장 가동률이 1공장 100%, 2공장 100%, 3공장 100%로 지난 4분기에 반영됐던 3공장 가동률 Near Full에서 100%로 올라온 영향이 있을 것으로 보인다”며 “환율도 1분기 1204.95원으로 전분기 대비 +2%, 전년동기 대비 +8% 상승하는 등 우호적이었다”고 전했다.

그는 “2분기는 유지보수로 인한 2공장 가동률이 하락할 것이나 유지보수로 인한 영향은 최소화될 것이고 2분기에는 에피스가 연결 실적으로 반영된다”며 “지난해 에피스의 매출액은 9366억원(YoY +11%), 영업이익은 1309억원(YoY -32%, OPM +14%)”으로 예상했다.

이어 “내부거래 비중이 알려진 바 없어 베네 팔리 원액 비중 약 30% 가정했으나 이는 연결 편입 후 내부거래 비중에 따라 달라질 수 있고 인수로 인해 향후 내부거래 비중이 더욱 높아질 가능성도 있다”며 “다음해부터 휴미라 바이오시밀러 미국 출시, 루센티스 시밀러 등으로 에피스 실적이 개선될 것”으로 기대했다.

한편 “10월에는 4공장(6만리터) 규모 가동이 시작되고 다음해 2분기 Full GMP Ready 가동이 시작될 예정”이라며 “중국 CDMO 업체 우시의 수출 규제 및 중국 봉쇄 정책 등의 지역 불확실성 확대로 4공장 신규 수주 반사 수혜가 있을 것”으로 추측했다.

이 외에도 “다국적제약사들의 생산시설 다변화, 알츠하이머 항체 신약 출시 및 스텔라라 시밀러, 휴미라 시밀러 등 블록버스터 약물의 특허가 만료될 것”이라며 “이로 인해 항체 시밀러 출시 등이 CMO 사업에 우호적인 환경이 될 것”이라고 전망했다.

끝으로 “이번 목표주가에는 5, 6공장 및 제2캠퍼스 가치가 미포함 된 것으로 추후 증설 가시성 여부에 따라 목표주가 상향이 가능하다”며 “올해는 지속성장을 위한 투자 사이클에 진입했고 다음해부터 4공장 수주 및 가동률에 따른 성과가 있을 것”으로 판단했다.

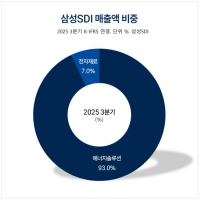

삼성바이오로직스는 국내외 제약회사의 첨단 바이오의약품을 위탁 생산하는 CMO 사업을 영위한다.

삼성바이오로직스. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>