[버핏연구소=박수민 기자] 9일 하나금융투자는 9일 LG유플러스(032640)에 대해 2분기 어닝 시즌을 맞이해 우수한 실적을 기록할 것이고 재차 LG유플러스의 안정적 이익 성장으로 투자가들의 기대감이 높아질 것이라며 투자의견 ‘매수’와 목표주가 2만원을 유지했다. LG유플러스의 전일 종가는 1만3750원이다.

최수지 하나금융투자 연구원은 “2분기 실적 발표를 통해 LG유플러스의 실적 우려는 제거될 것”이라며 “전년비 연결 영업이익이 6% 성장한 2853억원, 이동전화매출액 성장 폭이 2.6%로 확대될 것”이라고 밝혔다.

그는 “LG유플러스는 1분기 실적 발표 컨퍼런스에서 올해 연간 서비스매출액 5% 성장에 대한 자신감을 드러냈다”며 “이는 최근 MNO(기간통신사) 휴대폰 가입자 유치 강화 전략에 기인한다”고 설명했다.

이어 “지난해 하반기 이후 순감을 나타내던 MNO 휴대폰 가입자는 최근 순증세로 돌아섰고 하반기 이후엔 확실한 순증 추세로의 전환이 예상된다”며 “LG유플러스의 이동전화매출액 연간 성장률은 3%대로 높아질 것”이라고 전망했다.

또 “영업비용 통제는 원활하게 이뤄질 것으로 대리점 수수료 및 광고 선전비 정체 지속으로 마케팅비용 정체가 지속될 것”이라며 “주파수 관련비용도 하향 안정화가 예상되고 1분기 마케팅비용이 높아진 상황이라 부담이 없다”고 언급했다.

아울러 “최근 LG유플러스의 주가 부진엔 이익·배당 성장에 대한 확신 부족이 결정적이었으나 2분기 실적 발표 전후 투자가들의 이익 성장에 대한 확신이 생겼다”며 “올해 높은 배당 성장이 이뤄질 것이라는 믿음이 투자가들 사이에서 커질 것”이라고 예상했다.

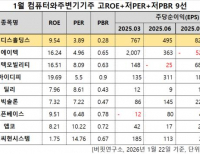

끝으로 “LG유플러스는 장기 DPS(연간 예상 주당배당금) 흐름, PER(주가수익비율) 및 PBR(주가순자산비율)로 보면 절대 저평가 영역”이라며 “LG유플러스는 KT 대비 주가가 오르지 못했고 영업이익 수준으로 볼 때 SK텔레콤 대비 시가총액이 낮다는 점은 투자매력도를 높여줄 전망”이라고 강조했다.

LG유플러스는 LG그룹 계열사로 무선, 스마트홈, 기업서비스 시장의 통신 사업을 한다.

LG유플러스의 최근 실적. [자료=네이버 증권]

aprilis20@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>