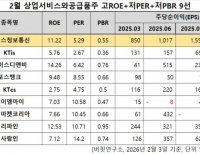

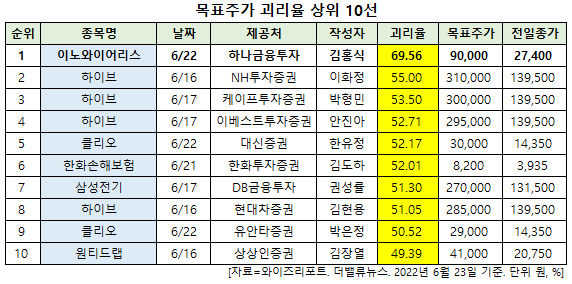

최근 증권사에서 발표된 종목 가운데 이노와이어리스(073490)(대표이사 곽영수)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

23일 기업분석전문 버핏연구소 조사에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 이노와이어리스의 목표주가 괴리율이 69.56%로 가장 높았다. 지난 22일 김홍식 하나금융투자 연구원은 이노와이어리스의 목표주가를 9만원으로 제시하며 전일 종가(2만7400원) 대비 69.56%의 괴리율을 기록했다.

이노와이어리스 로고. [이미지=이노와이어리스]

이노와이어리스가 목표주가 괴리율 1위를 기록한 가운데 하이브(352820)(55%), 하이브(53.5%), 하이브(52.71%) 등의 순이다. 이노와이어리스는 이동통신 무선망 제품, 네트워크 시험 제품, 통신용 시험·계측기, 5G 스몰셀(Small Cell, 소형기지국)을 개발∙판매하는 무선통신장비 제조기업이다.

목표주가 괴리율 상위 10선. [이미지=더밸류뉴스]

목표주가 괴리율이란 증권사 연구원이 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 보통 증권사의 목표주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 볼 수 있다.

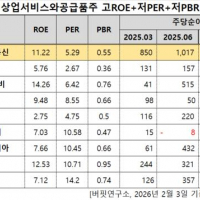

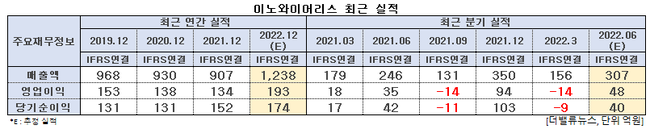

이노와이어리스 최근 실적. [이미지=더밸류뉴스]

이노와이어리스의 올해 2분기 매출액, 영업이익, 당기순이익은 각각 307억원, 48억원, 40억원으로 전년비 매출액과 영업이익은 24.8%, 37.14% 증가하고 당기순이익은 4.76% 감소할 것으로 예상된다. 최근 국내 5G 네트워크장비 업체들의 실적이 분기별로 들쑥날쑥하는 모습이 지속되고 있다. 이노와이어리스의 경우에도 예외는 아닌데 가장 큰 이유는 칩셋을 비롯한 반도체 조달이 난항을 겪고 있기 때문이다.

김홍식 하나금융투자 연구원은 "자재 공급이 지연되면서 매출 지연 현상이 나타났고 이에 따라 분기별 실적이 급변하는 상황이 연출됐다"며 "원자재 재고가 충분한 시점에서는 매출이 정상적으로 이뤄지면서 이익이 급증하는 양상을 보인 반면 반도체 재고 고갈로 매출이 지연된 시점에서는 실적 쇼크로 이어졌다"고 분석했다.

반면 올해 2분기부터는 원자재 수급 이슈이 해결됨과 동시에 실적 변동성 축소가 예상된다. 대규모 스몰셀 수주가 예상대로 이뤄져 연초 원자재 구매로 이어졌고 이젠 제품 선적∙자재 구매 형태가 원활하게 작동하고 있어 기대된다는 설명이다. 이에 1분기에는 당초 예상치를 크게 하회하는 어닝 쇼크를 나타냈지만 2분기엔 전년비 이익이 성장하고 하반기에는 이익이 급증하는 패턴을 나타낼 전망이다.

이노와이어리스의 RTT 제품. [사진=이노와이어리스 홈페이지]

일본 시장에서 28GHz를 중심으로 mmWAVE 투자를 본격화할 것으로 보인다. 미국과 국내의 경우에도 인빌딩 및 특화망 위주로 28GHz 대역에서 5G 서비스를 개시한다는 소식이 업계에서 나오고 있다. 이는 이노와이어리스 장기 실적 등에 긍정적 영향을 미칠 전망이다. 그는 “올해와 내년 일본 통신 4개사, 국내 통신 3사, 미국 통신 4개사 중심으로 인빌딩 스몰셀 매출액이 급증할 것”이라며 “28GHz 시대 도래는 이노와이어리스에게 큰 기회 요인이 될 것”이라고 기대했다.

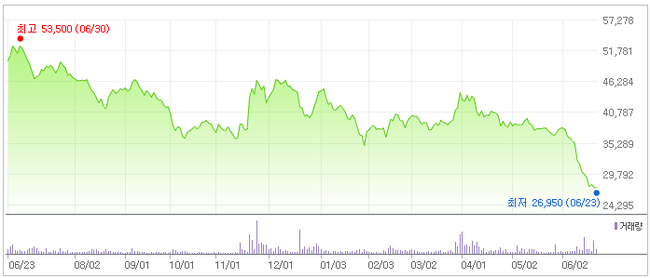

이노와이어리스 최근 1년 주가 추이. [이미지=네이버 증권]

이노와이어리스는 이날 52주 신저가(2만6950원)를 기록했다. 김 연구원은 “이노와이어리스는 이미 지난해 하반기 이후 실적 개선 양상을 나타내고 있고 수주 잔고로 볼 때 올해와 내년에도 높은 이익 성장을 나타낼 것으로 기대되나 수급 악화, 투자가 관심 부족으로 주가 급락이 나타난 상황”이라며 목표주가 9만원을 유지했다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>