[버핏 연구소=이승윤 기자] 유안타증권은 1일 코오롱인더(120110)에 대해 2분기는 패션/타이어코드/아라미드가 견조하고 올해 하반기 실적 및 타이어코드 증설 모멘텀이 대기 중이라며, 투자의견 『매수』와 목표주가 9만5000원을 유지했다. 코오롱인더의 전일 종가는 5만2200원이다.

유안타증권의 황규원 애널리스트는 “올해 2분기 예상 실적은 매출액 1조4000억원, 영업이익 841억원(영업이익률 6.0%), 지배주주 순이익 388억원”이라며 ”영업이익 추정치는 전년 동기 1036억원 대비 19% 줄어들지만 지난 4분기 27억원으로 바닥 확인 후 1분기 639억원에 이어 2개 분기 연속으로 회복했다”고 전했다.

또 “패션/산업자재/화학부문은 전분기 대비 증익할 것”이라며 “부문별 영업이익은 산업자재 479억원(전분기 379억원, 타이어코드), 패션 229억원(전분기 154억원, 골프웨어), 화학 132억원(전분기 108억원, 석유수지), 필름/전자재료 27억원(전분기 13억원)”이라고 밝혔다.

그는 “필름부문 적자 속에 패션/산업자재/화학부문이 증익하고 패션부문은 판매가 30% 성장할 것”이라며 “4~5월 골프웨어(지포어, 왁, 혼마 등)와 아웃도어에서 40% 성장 후 6월 장마 비수기 진입으로 조정되고 영업이익률도 7% 수준에 육박할 것”으로 전망했다.

이어 “산업자재 부문은 제품별 혼조 속에 견조한 증익이 진행되고 있다”며 “에어백은 손익분기점 수준에 머문 반면 타이어코드와 아라미드 이익률은 10% 초반, 10% 후반을 각각 기록하고 있다”고 파악했다.

나아가 “화학부문은 고가 원료 가격(나프타) 부담이 완화되고 있지만 4월 여수공장 정기보수로 기회비용이 발생했다”며 “필름 부문은 주 원료인 TPA 석화제품 가격 강세로 적자 전환이 불가피해 보인다”고 판단했다.

한편 “올해~다음해 실적 및 산업소재 확장 모멘텀이 유효하고 올해 예상 영업이익은 3128억원으로 전년 2527억원에서 24% 증익할 것”이라며 “올해에는 하반기 실적 모멘텀(상반기 1479억원→하반기 1649억원)이 클 것”이라고 예상했다.

끝으로 “석유수지 바닥 탈출과 더불어 9월 타이어코드 증설(기존 9만6000톤/년, 9월 베트남 1만9000톤 완공)이 예정돼 있고 글로벌 타어이코드 업황은 2024년까지 증설 부담이 없다”며 “글로벌 수요는 68만톤으로 4% 성장이 진행되지만 2019년 이후 글로벌 캐파는 91만톤에 머물러 있고 다음해 중반에는 아라미드 증설(기존 8000톤 → 1만5000톤/년)이 대기하고 있다”고 덧붙였다.

코오롱인더는 코오롱의 제조사업부문이 분할되어 신설된 산업자재, 필름/전자재료, 화학섬유 제조, 패션 의류 제조회사다.

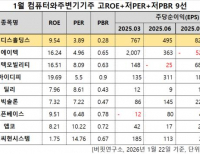

코오롱인더. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>