[버핏 연구소=박상혁 기자] 하나증권은 6일 쏠리드(050890)에 대해 최근 수주와 매출 상황을 감안하면 장기이익 급증은 필연적이라며 투자의견 ‘매수’와 목표주가를 1만5000원으로 유지했다. 쏠리드의 전일 종가는 4750원이다.

김홍식 하나증권 연구원은 “올해 1분기 영업이익 적자를 기록하고, 2분기 실적은 매출 증가에도 불구하고 O RAN(개방형 랜) 개발비 반영 규모가 불투명하다”며 “이익 측면에서 개선 여부가 확실하지 않아 시각을 길게 가져갈 필요가 있다”고 “올해는 매출액 2521억원(YoY +18.75%), 영업이익 176억원(YoY +188.52%)을 기록할 것”으로 분석했다.

그는 “지난해 하반기 이후 쏠리드 수주 성과는 영국∙미국 시장을 중심으로 급증할 것이며 최근 매출도 원활하다”고 밝혔다. “최근엔 런던 지하철 중계기 공급 및 미국 O RAN(개방형 랜) 매출을 개시했다“며 “올해와 내년엔 영국∙미국 시장을 중심으로 영업이익이 급증할 것”이라고 예상했다.

또 “코스닥 급락에 5G 장비주 수급 부진까지 겹쳐 지나치게 하락했다”며 “쏠리드는 지난해 하반기 이후 주력 시장 매출 정상화가 이뤄지고, 자재 수급 문제를 개선 중”이라고 전했다.

쏠리드는 이동통신∙유선통신 관련 네트워크 장비의 제조∙개발 사업을 하고 있다.

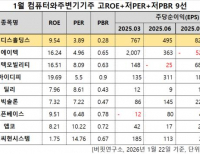

쏠리드의 최근 실적. [이미지=네이버 증권]

orca@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>