[버핏 연구소=이승윤 기자] 한국투자증권은 7일 F&F(383220)에 대해 6월부터 중국 영업 정상화, FW 시즌 수출이 나타날 것이라며, 투자의견 『매수』와 목표주가 22만원을 유지했다. F&F의 전일 종가는 13만3000원이다.

한국투자증권의 박하경 애널리스트는 “2분기 매출액과 영업이익은 각각 3430억원(YoY +10%)과 840억원(YoY +12%, 영업이익률 24.6%)으로 컨센서스를 소폭 하회할 것”이라며 ”수익성 높은 면세와 중국 사업 부진 영향”이라고 설명했다.

또 “MLB 국내와 디스커버리 매출은 전년대비 각각 25% 와 18% 증가해 내수 수요는 견조할 것이나 면세 매출은 25% 감소할 것”이라며 “코로나19 이후 F&F 면세 내 따이공 매출 비중이 절대적인 가운데 중국 소비 심리 둔화로 따이공 활동이 위축됐기 때문”이라고 전했다.

그는 “중국 매출은 840억원(YoY +39%)으로 점포 수가 작년 2분기 239개에서 670개로 증가한 점을 감안하면 점포 당 매출은 크게 감소할 것”이라며 “락다운으로 일부 매장들의 영업이 중단된 가운데 물류 차질로 온라인 판매도 타격을 입으면서 중국 사업 부진이 불가피했다”고 밝혔다.

한편 “2분기 중국 실적은 4~5월 부진, 6월 회복으로 요약된다”며 “4월과 5월 전체 매장의 20%와 12%가 영업을 중단했는데 휴점 매장 대부분이 상해, 북경 등 구매력 높은 지역에 위치해 있었고 정상 운영 점포들의 기존점 매출까지 소비 심리 둔화로 감소했다”고 파악했다.

그러나 “6월 락다운 해제로 대부분 매장들의 영업이 정상화됐고 기존점 매출도 증가세로 전환된 것”이라며 “3분기 수출 물량의 경우 리오더 물량은 4~5월 휴점 및 판매 부진의 영향으로 평년 수준을 하회하지만 FW 시즌 신규 물량 출고가 차질 없이 진행되며 가파르게 회복할 것”으로 전망했다.

이어 “락다운 상황에서도 중국 점포수는 1분기 561개에서 2분기 670개로 증가했다”며 “하반기 영업 정상화에 따라 연간 목표 800개 달성에는 무리가 없을 것”으로 판단했다.

끝으로 “2분기 견조한 내수 수요를 확인했고 3분기 중국 사업이 본격적으로 회복될 것”이라며 “한중 관계 불확실성이 확대되고 있으나 해외 사업을 영위함에 있어 지정학적 리스크는 필연적 요인이고 가시화되지 않은 리스크보다는 다가올 3분기 중국 사업 회복이 견인하는 수익성 개선이 중요하다”고 평가했다.

F&F는 분할 전 회사인 에프앤에프홀딩스의 사업 중 패션사업부문을 영위한다.

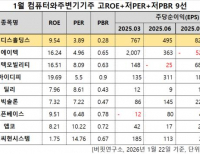

F&F. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>