메리츠증권 하누리. 2022년 7월 12일. 투자의견: Overweight(비중확대)

[버핏연구소=박상혁 기자] ◆유일한 희망 ‘중국의 훈풍’

내수 진작에 힘쓰고 있는 ‘중국’을 통해 살아날 구멍이 있다. 코로나19 방역 강도가 완화되고 있으며 주요 도시에 대한 봉쇄 조치를 해제했다. 또 자가 격리 기간을 단축 시키는 등 국제 항공 증편 및 대중교통 운행 재개로 물류 이동이 정상화되며 경기 부양책이 쏟아지고 있다. 통화 정책(금리 인하 및 지급준비율 하락)과 재정 정책(소비 쿠폰 지급) 모두를 활용해 시장에 훈풍을 불어넣고 있다. 또 기저 효과도 기대된다. 지난해 하반기 소매판매 역기저 부담과 올해 상반기 이동 통제 영향 제거로 올해 하반기부터 내년 상반기까지의 판매 개선이 두드러질 전망이다.

◆성장성·수익성

채널 확장, 포트폴리오 다각화 등 차별화된 사업 전략을 통해 판매량 증가와 점유율 상승을 실현해야 한다. 2020년과 내년(예상) 중국 시장 점유율을 기업별로 보면 F&F 0.1%→0.7%, 아모레퍼시픽 2.7%→1.5%, LG생활건강 1.7%→1.1%를 기록할 것으로 보인다. 또 효율적 재고 관리와 매출 구성 변경을 통해 마진을 향상 시켜야 한다. 재고 운영은 정상율을 결정하며, 정상 판매 증가는 매출 증가와 원가 감소를 동반 시킨다.(적정 재고 운영 → 매출 적중률 상승 → 할인율 축소 및 재고평가 손실 감소 → 매출총이익률 상승) 채널은 도매와 온라인, 제품은 고단가 위주로 전개함으로써, 지급수수료 절감과 판가 인상을 도모할 수 있다.

◆중국 훈풍에 주목

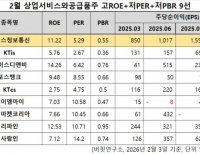

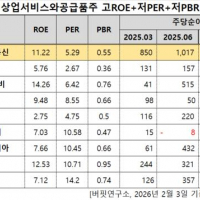

봉쇄 해제와 부양 정책 및 기저 효과까지, 중국 브랜드사에 대한 투자 매력이 부각된다. 다각도의 접근 보다 모멘텀 전략이 유효한 구간이기도 하다. 최선호주로써 F&F를 제시한다. 성장성 및 수익성 모두 우위에 있다. 중국 사업 초기 국면으로써 지속성이 높기도 하다. 차선호주로는 아모레퍼시픽을 제안한다. 채널, 인력, 제품의 구조조정 효과가 본격화될 전망이다. LG생활건강에 대한 보수적 시각은 유지한다. 전월비가 아닌 전년비 성장 전환이 필요하다. 판매 개선으로 브랜드력 훼손 우려가 불식될 때 Re-rating(재평가) 가능하다는 판단이다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>