[버핏 연구소=박상혁 기자] 대신증권은 20일 삼성SDI(006400)에 대해 올해 3분기 EV(전기차)향 배터리(원형+중대형) 매출증가로 컨센서스(시장기대치)를 상회할 것이라며 투자의견 ‘매수’와 목표주가를 85만원으로 유지했다. 삼성SDI의 전일 종가는 60만8000원이다.

박강호 대신증권 연구원은 “올해 3분기 연결 영업이익은 4914억원(YoY +31.6)으로 종전 추정했던 4560억원을 상회할 것”이라며 “매출액은 처음으로 분기 기준 5조원(YoY 55.1%)를 넘어설 전망”이라고 판단했다.

이어 “영업이익 컨센서스 상회의 배경은 EV향 배터리의 매출액 성장세가 높다”며 “경쟁사 대비 생산능력 증가가 낮았으나 EV향 원형전지 생산능력 확대 및 매출 증가가 일정 부분 이를 만회할 것”이라고 전달했다.

또 “수익성 중심의 전략이 내년, 오는 2024년 경쟁사대비 높은 영업이익률로 연결될 것”이라며 “공격적인 중대형전지의 투자보다 핵심고객(BMW, 리비안)내 높은 점유율을 유지할 예정”이라고 분석했다.

그는 “원형전지는 말레이시아에서 생산능력을 증대하고 중대형전지는 미국에서 스텔란티스와 협력할 것”이라며 “오는 2024년 이후 추가 매출액이 예상된다”고 말했다.

삼성SDI는 자동차전지, ESS 등의 리튬이온 2차전지를 생산 및 판매 하고 있다.

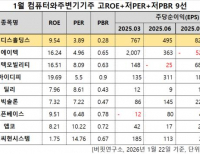

삼성SDI의 최근 실적. [이미지=네이버 증권]

orca@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>